Ирвинг Фишер — американский экономист, представитель неоклассического направления в экономической науке. Родился 27 февраля 1867 года в Согертис, шт. Нью-Йорк. Он внес большой вклад в создание теории денег, а так же вывел «уравнение Фишера» и «уравнение обмена».

Его труды были взяты за основу современных методик для расчета уровня инфляции. Кроме того, они во многом помогли понять закономерности явления инфляции и ценообразования.

- Полная и упрощенная формула Фишера

- Количественная теория денег

- Видео

- Как применять для расчета доходности инвестиции

- Типы начисления процентов

- Международный эффект Фишера

- Прогнозирование инфляции

- Расчет доходности инвестиций с учетом уровня инфляции и без него

- Применение формулы Фишера в международных инвестициях

- Описание Российского инвестиционного рынка посредством формулы Фишера

- Как рассчитывается индекс инфляции товаров и услуг

- Учет инфляции при расчете инвестиционного проекта

- Формула Фишера для расчета зависимости стоимости товаров от количества денег

- Формула Фишера в применении к монопольному и конкурентному ценообразованию

- Пример связи изменения процентных ставок с уровнем инфляции для России

- Формула Фишера, инфляция и методы ее прогнозирования

- Эффект Фишера

- Инфляция и ставки процента. Уравнение Фишера.

- Процентные ставки и инфляция

- Краткие выводы

- Номинальная и реальная ставка процента

- Расчет инфляции. Индексы

- Формула Ласпейреса

- Уравнение Пааше

- Формула Фишера

- Дефлятор валового внутреннего продукта

- Индекс Биг-Мака

- Индекс борща

- Расчет ставки дисконтирования с учетом инфляции

- Номинальная и реальная ставка дисконта при учете инфляции

- Расчет дисконтирования

- Уравнение Фишера

- Количество денег в обращении

- Как правильно рассчитать реальную доходность с учетом инфляции?

- Валютный курс и инфляция

- Инфляция и процентные ставки

- Формула Фишера и монопольное повышение цен

- Считаем доходность инвестиций по фишеру зачем инвестору макроэкономика

- Решение. Используя формулу И. Фишера, можно получить формулу нахождения реальной нормы доходности

- Как правильно считать реальную доходность с учетом инфляции?

- ФОРМУЛА ФИШЕРА. Перевод номинальной ставки в реальную и наоборот.

- Кейнсианский подход к инвестициям. Теории И. Фишера и Дж. Хиршлейфера

- КОНСУЛЬТАЦИЯ ЮРИСТА

- 8 800 350 84 37

Видео:7.5 Номинальная и реальная процентные ставкиСкачать

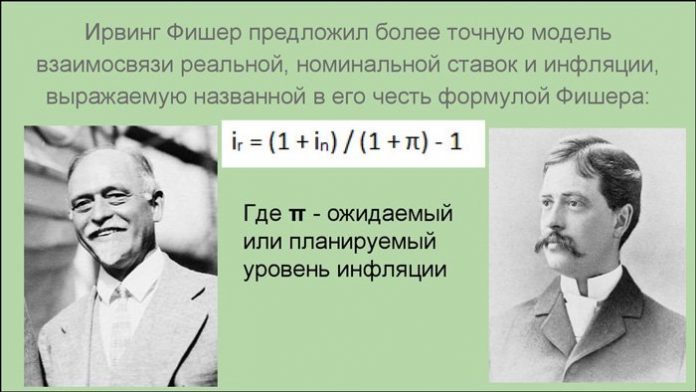

Полная и упрощенная формула Фишера

В упрощенном виде формула будет выглядит так:

i = r + π

- i — номинальная процентная ставка;

- r — реальная процентная ставка;

- π — темп инфляции.

Данная запись является приближенной. Чем меньше значения r и π, тем точнее выполняется это уравнение.

Более точной будет является такая запись:

r = (1 + i)/(1 + π) — 1 = (i — π)/(1 + π)

Видео:Экономика доступным языком: Макроэкономика. Уравнение Фишера.Скачать

Количественная теория денег

Количественная теория денег — это экономическая теория, которая изучает воздействие денег на экономическую систему.

В соответствии с моделью, выдвинутой Ирвингом Фишером, государство должно регулировать объем денежных масс в экономике, чтобы избежать их недостатка или чрезмерного количества.

Согласно этой теории, явление инфляции возникает по причине несоблюдении этих принципов.

Недостаточное или чрезмерное количество денежной массы в обороте влечет за собой рост темпа инфляции.

В свою очередь рост инфляции предполагает рост номинальной процентной ставки.

- Номинальнаяпроцентная ставка отражает только текущую прибыль от вкладов без учета инфляции.

- Реальнаяпроцентная ставка — это номинальная ставка процента за вычетом ожидаемого уровня инфляции.

Уравнение Фишера описывает соотношения возникающие между этими двумя показателями и уровнем инфляции.

Видео

Советуем посмотреть данное видео, чтобы лучше разобраться в теории:

Как применять для расчета доходности инвестиции

Предположим, что вы делаете вклад в размере 10 000, номинальная процентная ставка составляет 10%, а уровень инфляции 5% в год. В таком случае реальная процентная ставка составит 10% — 5% = 5%. Таким образом, реальная процентная ставка тем меньше, чем выше уровень инфляции.

Именно эту ставку стоит учитывать, чтобы рассчитать количество денег, которое данный вклад принесет вам в будущем.

Типы начисления процентов

Как правило, начисления процентов прибыли происходит в соответствии с формулой сложного процента.

Сложный процент — это метод начисления процентов прибыли, при котором они прибавляются к основной сумме и в дальнейшем сами участвуют в создании новой прибыли.

Краткая запись формулы сложных процентов выглядит так:

K = X * (1 + %) n

- K — итоговая сумма;

- X — начальная сумма;

- % — процентное значение выплат;

- n — количество периодов.

При этом, реальный процент, который вы получите сделав вклад под сложные проценты, будет тем меньше, чем выше уровень инфляции.

При этом для любого вида инвестиций имеет смысл рассчитывать эффективную (реальную) процентную ставку: по своей сути это процент от начального вклада, который инвестор получит в конце срока инвестирования. Проще говоря, это отношение полученной суммы к первоначально инвестированной сумме.

r(ef) = (Pn — P)/P

- ref — эффективный процент;

- Pn — итоговая сумма;

- P — начальный вклад.

Используя формулу сложных процентов получим:

ref = (1 + r/m) m — 1

Где m — количество начислений за период.

Видео:Дисконтирование - самое понятное объяснениеСкачать

Международный эффект Фишера

Международный эффект Фишера — это теория обменного курса, выдвинутая Ирвингом Фишером. Суть этой модели заключается в расчете настоящих и будущих номинальных процентных ставок для того, чтобы определять динамику изменений курса обмена валют. Данная теория работает в чистом виде в том случае, если капитал свободно движется между государствами, валюты которых могут быть соотнесены друг с другом по стоимости.

Анализируя прецеденты роста инфляции в разных странах, Фишер заметил закономерность в том, что реальные процентные ставки, несмотря на рост количества денег не увеличиваются. Данное явление объясняется тем, что оба параметра со временем уравновешиваются посредством рыночного арбитража. Этот баланс соблюдается по той причине, что процентная ставка устанавливается с учетом риска инфляции и рыночных прогнозах по валютной паре. Это явление получило название эффект Фишера .

Экстраполировав эту теории на международные экономические отношения, Ирвинг Фишер сделал вывод, что изменение номинальных процентных ставок оказывает непосредственное влияние на подорожание или удешевление валюты.

Данная модель так и не была протестирована в реальных условиях. Основным её недостатком принято считать необходимость выполнения паритета покупательной способности (одинаковая стоимость аналогичных товаров в разных странах) для точного прогнозирования. И, к тому же, неизвестно, можно ли использовать международный эффект Фишера в современных условиях, с учетом колеблющихся курсов валют.

Видео:2.2 Дисконтирование | курс Finmath for FintechСкачать

Прогнозирование инфляции

Явление инфляции заключается чрезмерном количестве, обращающихся в стране денег, что ведет к их обесцениванию.

Классификация инфляции происходит по признакам:

Равномерности — зависимости темпа инфляции от времени.

Однородности — распространения влияния на все товары и ресурсы.

Прогнозирование инфляции рассчитывается с помощью индекса инфляции и скрытой инфляции.

Основными факторами при прогнозировании инфляции являются:

- изменение курса валют;

- увеличение количества денег;

- изменение процентных ставок;

Также распространенным метод является расчет уровня инфляции на основе дефлятора ВВП. Для прогнозирования в этой методике фиксируют такие изменения в экономике:

- изменение прибыли;

- изменение выплат потребителям;

- изменение импортных и экспортных цен;

- изменение ставок.

Расчет доходности инвестиций с учетом уровня инфляции и без него

Доходностью инвестиций принято считать процентное отношение полученной прибыли к сумме начального взноса.

Формула доходности без учета инфляции будет выглядеть следующим образом:

X = ((Pn — P) / P )*100%

- X — доходность;

- Pn — итоговая сумма;

- P — начальный взнос;

В этом виде итоговая доходность рассчитывается без учета потраченного времени.

Для того, чтобы рассчитать доходность в процентах годовых, необходимо воспользоваться следующей формулой:

Xt = ((Pn — P) / P ) * (365 / T) * 100%

Где T — количество дней владения активом.

Оба способа не учитывают влияния инфляции на доходность.

Доходность с учетом инфляции (реальную доходность) следует рассчитывать по формуле:

R = (1 + X) / (1 + i) — 1

- R — реальная доходность;

- X — номинальная ставка доходности;

- i — инфляция.

Исходя из модели Фишера, можно сделать один главный вывод: инфляция не приносит доходов.

Повышение номинальной ставки вследствие инфляции никогда не будет больше, чем количество денег вложенных, которое обесценилось. Кроме того, высокий темп роста инфляции предполагает значительные риски для банков, и компенсация этих рисков лежит на плечах вкладчиков.

Видео:Зависимость между номинальной и реальной процентными ставками: уравнение ФишераСкачать

Применение формулы Фишера в международных инвестициях

Как можно заметить, в приведенных выше формулах и примерах, уровень высокий инфляции всегда снижает доходность инвестиций, при неизменной номинальной ставке.

Таким образом, основным критерием надежности инвестиции является не объем выплат в процентном выражении, а целевой уровень инфляции.

Подтверждением тому служит рейтинг стран, в которые поступает больше всего инвестиций. Первые места в нем занимают Китай и США. Рост инфляция в этих странах за последние 5 лет не превышал отметку в 3%.

Описание Российского инвестиционного рынка посредством формулы Фишера

Приведенная выше модель четко прослеживается на примере инвестиционного рынка РФ.

Падение инфляции в 2011-2013 году с 8.78% до 6.5% привело к повышению иностранных инвестиций: в 2008-2009 году они не превышали 43 млдр. долларов в год, а к 2013 достигли отметки в 70 млдр. долларов.

Резкое же повышение инфляции 2014-2015 привело к снижению иностранных инвестиций до исторического минимума. За эти два года сумма вложений в экономику России составила всего 29 млдр. долларов.

На данный момент, инфляция в России упала до 2.09%, что уже привело к притоку новых вложений от инвесторов.

В данном примере можно заметить, что в вопросах международного инвестирования основным параметром является именно реальная процентная ставка, расчет которой происходит по формуле Фишера.

Как рассчитывается индекс инфляции товаров и услуг

Индекс инфляции или индекс потребительских цен — это показатель, который отражает изменение цен товаров и услуг, покупаемых населением.

Численно индекс инфляции представляет собой отношение цен на товары в отчетный период к ценам на аналогичные товары базисного периода.

- ip — индекс инфляции;

- p1 — цены на товары в отчетный период;

- p2 — цены на товары в базисный период.

Проще говоря, индекс инфляции указывает на то, во сколько раз изменились цены за определенный промежуток времени.

Зная индекс инфляции, можно сделать вывод о динамике инфляции. Если индекс инфляции принимает значения больше единицы, то цены растут, а значит растет и инфляция. Индекс инфляции меньше единицы — инфляция принимает отрицательные значения.

Для прогнозирования изменений индекса инфляции используют следующие способы:

Формула Ласпейреса:

- IL — индекс Ласпейреса;

- Числитель — суммарная стоимость товаров проданных в предыдущем периоде по ценам отчетного периода;

- Знаменатель — реальная стоимость товаров в предыдущем периоде.

Инфляции, при повышении цен, дается высокая оценка, а при их падении — заниженная.

Индекс Пааше:

Числитель — фактическая стоимость продукции отчетного периода;

Знаменатель — фактическая стоимость продукции отчетного периода.

Идеальный индекс цен Фишера:

Видео:Дисконтирование денежных потоковСкачать

Учет инфляции при расчете инвестиционного проекта

Учёт инфляции в таких инвестициях играет ключевую роль. Инфляции может повлиять на реализацию проекта в двух аспектах:

- В натуральном выражении — то есть, повлечь за собой изменение плана реализации проекта.

- В денежном выражении — то есть, повлиять на итоговою доходность проекта.

Способы влияния на инвестиционный проект в случае повышения инфляции:

- Изменение валютных потоков в зависимости от инфляции;

- Учет инфляционной премии в ставке дисконтирования.

Анализ уровня инфляции и её возможного влияния на инвестиционный проект требуют следующих мер:

- учет потребительского индекса;

- прогнозирование изменения индекса инфляции;

- прогнозирование изменения дохода населения ;

- прогнозирование объема денежных сборов.

Видео:12-05 Информация Фишера и свойства ММП оценокСкачать

Формула Фишера для расчета зависимости стоимости товаров от количества денег

В общем виде формула Фишера для расчета зависимости стоимости товаров от количества денег имеет следующую запись:

MV = PQ

- М — объем денежных масс в обороте;

- V — частота, с которой деньги используются;

- Р — уровень стоимости товаров;

- Q — количеств товаров в обороте.

Преобразовав эту запись, можно выразить уровень цен: P=MV/Q.

Главным выводом из данной формулы является обратная пропорциональность между стоимостью денег и их количеством. Таким образом, для нормального товарообращения в пределах государства, требуется контроль количества денег, находящихся в обороте. Повышения количества товаров и цен на них требует увеличения количества денег, а, в случае уменьшения этих показателей, следует уменьшать денежную массу. Такого рода регулирование объема денег в обращении возлагается на государственный аппарат.

Видео:Лекция 3. Основы ставки дисконтированияСкачать

Формула Фишера в применении к монопольному и конкурентному ценообразованию

Чистая монополия прежде всего предполагает, что один производитель полностью контролирует рынок и совершенной информированностью о его состоянии. Основной целью монополии является максимальная прибыль при минимальных расходах. Монополия всегда устанавливает цену выше значения предельных затрат, а объем выпуска ниже, чем в условиях совершенной конкуренции.

Присутствие на рынке производителя-монополиста как правило имеет серьезные экономические последствия: потребитель тратит больше денег, чем в условиях жесткой конкуренции, при этом рост цен происходит вместе с ростом индекса инфляции.

Если изменение этих параметров учесть в формуле Фишера, то мы получим увеличение денежной массы и постоянное уменьшение количества обращающихся товаров. Такое положение приводит экономику к порочному циклу, в котором увеличение уровня инфляции ведет к увеличению только к увеличению цен, что в конце концов ещё больше стимулирует темп роста инфляции.

Конкурентный же рынок, в свою очередь, реагирует на повышение индекса инфляции совершенно другим образом. Рыночный арбитраж приводит к соответствию цен конъюктуре. Таким образом, конкуренция препятствует чрезмерному увеличению денежной массы в обороте.

Видео:NPV, PI, DPP, IRR. Чистая приведенная стоимость и дисконтирование #npv #irr #excel #дисконтированиеСкачать

Пример связи изменения процентных ставок с уровнем инфляции для России

На примере России, можно заметить прямую зависимость процентных ставок по вкладам от инфляции

| Год | Процентная ставка, % | Инфляция, % |

| 2017 | 9.75-7.75 | 2.09 |

| 2016 | 10.5-10.0 | 5.38 |

| 2015 | 15.0-11.0 | 12.91 |

| 2014 | 7.0-17.0 | 11.36 |

Таким образом видно, что нестабильность внешних условий и увеличение волатильности на финансовых рынках заставляет Центральный Банк снижать ставки, при повышении инфляции.

Видео:Дисконтирование: что это и зачем?📚⠀Скачать

Формула Фишера, инфляция и методы ее прогнозирования

Не секрет, что каждый из нас вкладывал деньги в банк с мыслью Сохранить и приумножить.

Ну, к примеру, вложили Вы 100000 денежных единиц под, скажем, 20% годовых. Как думаете, сколько у Вас будет денежек через год?

Скажете, 120000. Ошибаетесь. Формула Фишера, инфляция и банк уже давно прибрали Ваши денежки к рукам. В лучшем случае Ваш реальный доход по вкладу составит 15000, бонусом к Вашим 100000, и то, если инфляция не превысит 5%, что в наше смутное время редкость.

Что за ерунда, спросите Вы? Почему именно так? Хотите узнать, как просчитать реальную прибыль от инвестиции, читайте статью.

Видео:Теория вероятностей #12: случайная величина, плотность и функция распределенияСкачать

Эффект Фишера

Эффект, как явление, как закономерность, описан великим американским экономистом Ирвингом Фишером в 1896 году.

Общая идея – между ожидаемой инфляцией и процентной ставкой (доходностью долгосрочных облигаций) существует долгосрочная связь.

Содержание – повышение ожидаемой инфляции вызывает примерно такое же повышение процентной ставки и наоборот.

Важно!Уравнение Фишера – формула для количественной оценки связи между ожидаемой инфляцией и процентной ставкой.

Упрощенное уравнение. Если номинальная процентная ставка N равна 10, ожидаемая инфляция I равна 6, R – реальная ставка процента, то реальная ставка процента равна 4, поскольку R = N – I или N = R + I.

Точное уравнение. Реальная процентная ставка будет во столько раз отличаться от номинальной, во сколько раз изменяться цены.

1 + R = (1 + N)/(1 + I)

Если раскрыть скобки, то в полученном уравнении значение NI при N и I меньше 10% можно считать стремящимся к нулю. В итоге мы и получим упрощенную формулу.

Расчет по точному уравнению при N равном 10 и I равном 6 даст следующее значение R.

1 + R = (1 + N)/(1 + I), 1 + R = (1 + 0,1)/(1 + 0,06), R = 3,77%.

В упрощенном уравнении мы получили 4 процента. Очевидно что граница применение упрощенного уравнение значение инфляции и номинальной ставки менее 10%.

Видео:Геометрический смысл производной | КасательнаяСкачать

Инфляция и ставки процента. Уравнение Фишера.

Экономисты называют банковский процент номинальной ставкой процента, а увеличение вашей покупательной способности – реальной ставкой процента.

Если номинальную ставку процента обозначить i, а реальную ставку процента – r, инфляцию π, то зависимость между этими тремя переменными может быть записана так: r = i π, т.е. реальная ставка процента есть разница между номинальной ставкой процента и темпом инфляции.

Перегруппировав члены данного уравнения, мы увидим, что номинальная ставка процента есть сумма реальной ставки процента и темпа инфляции: i = r + π. Уравнение, записанное в таком виде, получило название уравнения Фишера.

Оно показывает, что номинальная ставка процента может изменяться в силу двух причин: вследствие изменений реальной ставки процента или вследствие изменения темпа инфляции.

Количественная теория денег и уравнение Фишера показывают, как рост денежной массы воздействует на номинальную ставку процента. В соответствии с количественной теорией денег, увеличение темпа прироста денежной массы на 1% вызывает увеличение темпа инфляции тоже на 1%.

Совет!В соответствии с уравнением Фишера, увеличение темпа инфляции на 1%, в свою очередь, вызывает повышение номинальной ставки процента на 1%. Это соотношение между темпом инфляции и номинальной ставкой процента получило название эффекта Фишера.

Необходимо различать два разных понятия реальной ставки процента: реальную ставку процента, которую ожидает заемщик и кредитор при выдаче ссуды (реальная ставка процента exante) – т.е. ожидаемая, предполагаемая, и фактическая реальная ставка процента – expost.

Кредиторы и заемщики не в состоянии с полной уверенностью предсказать будущий темп инфляции, но у них есть определенные ожидания на этот счет.

Обозначим через π фактический темп инфляции в будущем, а через е – ожидаемый будущий темп инфляции. Тогда реальная ставка процента exante будет равна i πе, а реальная ставка процента expost будет равна i π х v.

Как модифицируется эффект Фишера с учетом различия между ожидаемым и фактическим будущим темпами инфляции? Эффект Фишера более точно можно представить в следующем виде: i = r + πе.

Спрос на денежные средства в реальном выражении зависит и от уровня дохода, и от номинальной ставки процента.

Чем выше уровень дохода Y, тем больше спрос на запасы денежных средств в реальном выражении. Чем выше номинальная ставка процента i, тем меньше спрос на них.

Видео:Финансовое моделирование 4 - Расчет и анализ дисконтированных денежных потоковСкачать

Процентные ставки и инфляция

В рыночной экономике существует инфляция. Поэтому для процентных ставок (и, соответственно, показателя доходности) необходимо различать номинальные и реальные величины, чтобы определить действительную эффективность финансовых операций.

Если темп инфляции превышает ставку процента, которую получает вкладчик на инвестированные средства, то для него результат от финансовой операции окажется отрицательным.

Внимание!Несмотря на то, что по абсолютной величине (в денежных единицах, например, в рублях) его средства возрастут, их совокупная покупательная способность упадет.

Таким образом, он сможет купить на новую сумму денег меньше товаров и услуг, чем на те средства, которыми располагал до начала операции.

Номинальная процентная ставка — это процентная ставка без учета инфляции. В качестве номинальных выступают процентные ставки банковских учреждений. Номинальная ставка говорит об абсолютном увеличении денежных средств инвестора.

Реальная процентная ставка — это ставка, скорректированная на процент инфляции. Реальная ставка говорит о приросте покупательной способности средств инвестора.

Взаимосвязь между номинальной и реальной процентными ставками можно представить следующим образом:

Данное уравнение называют уравнением Фишера. Запишем его в буквенном обозначении:

1+r=(1+y)(1+i)(55)

- r номинальная ставка процента;

- у — реальная ставка процента;

- i — темп инфляции.

Из уравнения (55) можно получить реальную процентную ставку:

Пример. r = 50%, i = 30%. Определить реальную ставку процента. Она равна:

Краткие выводы

Простой процент представляет собой начисление процента только на первоначально инвестированную сумму.

Сложный процент — это начисление процента на первоначально инвестированную сумму и начисленные проценты. Сложный процент может начисляться более чем один раз в год. Предельной величиной начисления сложного процента является непрерывно начисляемый процент.

Эффективный процент — это процент, получаемый по итогам года при начислении сложного процента в рамках года.

Дисконтированная стоимость — это сегодняшняя стоимость будущей суммы денег. Аннуитет представляет собой поток одинаковых платежей, осуществляемых с равной периодичностью в течение определенного периода времени.

Будущая стоимость аннуитета — это сумма денег, получаемая в конце срока аннуитета, если все платежи по нему реинвестируются до момента его окончания.

Приведенная стоимость аннуитета представляет собой будущую стоимость аннуитета, дисконтированную к моменту времени его учреждения.

Важно!Доходность — это показатель результативности инвестиций. На основе значений доходности сравнивают эффективность операций на финансовом рынке.

Действительную результативность операций инвестора показывает реальная процентная ставка. Она говорит о приросте покупательной способности его средств.

Номинальная ставка процента показывает только абсолютную величину прироста средств инвестора и не учитывает инфляцию.

Зависимость между номинальной, реальной процентными ставка-ми и инфляцией описывается уравнением Фишера.

Видео:Нормальное Распределение за 6 МинутСкачать

Номинальная и реальная ставка процента

Номинальная ставка процента (Nominal interest rate) — это рыночная процентная ставка без учета инфляции, отражающая текущую оценку денежных активов.

Реальная ставка процента (Real interest rate) — это номинальная ставка процента минус ожидаемый уровень инфляции.

Например, номинальная процентная ставка составляет 10% годовых, а прогнозируемый темп инфляции — 8% в год. Тогда реальная ставка процента составит: 10 8 = 2%.

Отличие номинальной ставки от реальной имеет смысл только лишь в условиях инфляции или дефляции.

Американский экономист Ирвинг Фишер выдвинул предположение о связи между номинальной, реальной ставкой процента и инфляцией, получившее название эффект Фишера.

Он гласит: номинальная ставка процента изменяется на величину, при которой реальная ставка процента остается неизменной. В виде формулы эффект Фишера выглядит следующим образом:

i = r + πe

где i — номинальная ставка процента; r — реальная ставка процента; πe — ожидаемый темп инфляции.

Например, в случае, когда ожидаемый темп инфляции будет составлять 1% в год, то номинальная ставка возрастет на 1% за тот же год, следовательно, реальная ставка процента останется без изменений.

Совет!Поэтому, понять процесс принятия инвестиционных решений экономическими агентами невозможно, не принимая во внимание различие между номинальной и реальной ставкой процента.

Рассмотрим простой пример: допустим Вы намерены предоставить кому-либо ссуду на один год в условиях инфляции, то какую точную процентную ставку Вы установите?

В случае, если темп прироста общего уровня цен составит 10% в год, то тогда установив номинальную ставку в 10% годовых при предоставленной ссуде в 1000 д.е., Вы через год получите 1100 д.е.

Но их реальная покупательная способность уже будет не та, что год назад. Номинальный прирост дохода составляющий 100 д.е. будет съеден 10%-ной инфляцией.

Таким образом, различие между номинальной ставкой процента и реальной важно для понимания того, как именно заключаются контракты в экономике с нестабильным общим уровнем цен (инфляцией и дефляцией).

Видео:Финансовый словарь #1: Стоимость денег и время. Будущая и текущая стоимость.Скачать

Расчет инфляции. Индексы

Индекс инфляции представляет собой экономический показатель, отражающий динамику цен на услуги и товары, которые оплачивает население страны, то есть на ту продукцию, которая приобретается для дальнейшего использования, а не для перепроизводства.

Индекс инфляции также называют индексом потребительских цен, который является индикатором измерения среднего уровня цен на товары потребления за определенный период времени.

Для расчета индекса инфляции используют разные методы и формулы, о наиболее известных и часто используемых из которых мы и поговорим в этой статье.

Формула Ласпейреса

Индекс Ласпейреса рассчитывается путем взвешивания цен 2-х временных периодов по одинаковым объемам потребления периода базисного.

Внимание!Таким образом, индекс Ласпейреса отражает изменение стоимости услуг и товаров базисного периода, которое произошло за период текущий.

Индекс определяют как отношение потребительских расходов на приобретение того же набора потребительских благ, но по текущим ценам (∑Qo×Pt), к расходам на приобретение товаров и услуг базисного периода (∑Qo×Po).

где Pt – цены в текущем периоде, Qo цены на услуги и товары в базисном периоде, Po – количество услуг и товаров, выпущенных за базисный период (как правило, за базисный период принимают 1 год).

Нужно отметить, что метод Ласпейреса имеет существенные недостатки из-за того, что он не учитывает изменения в структуре потребления.

Индекс отражает изменения только уровня доходов, не принимая во внимание эффект замещения, когда цены на некоторые товары снижаются, и это приводит к повышению спроса.

Следовательно, метод расчета индекса инфляции по методу Ласпейреса в некоторых случаях дает несколько завышенное значение.

Уравнение Пааше

Другой способ расчета индекса инфляции основан на формуле Пааше, которая также сравнивает цены двух периодов, но уже по объемам потребления периода текущего.

где Qt – цены на услуги и товары в текущем периоде. Однако и метод Пааше имеет свой существенный недостаток: он не учитывает изменение цен и не отражает уровень доходности.

Поэтому, когда цены на некоторые услуги или продукты снижаются, индекс дает завышенный результат, а при повышениях цен – заниженную оценку.

Формула Фишера

С целью устранения недостатков, которые присущи индексам Ласпейреса и Пааше, для расчета индекса инфляции применяют формулу Фишера, суть которой заключается в вычислении среднего геометрического значения 2-х, приведенных выше индексов.

Многие экономисты считают эту формулу идеальной, так как она компенсирует недостатки формул Ласпейреса и Пааше. Но, не смотря на это, специалисты многих стран предпочитают выбор одного из первых двух способов.

Например, для составления международной отчетности используется формула Ласпейреса, так как она принимает к рассмотрению, что некоторые товары и услуги могут в принципе выпасть из потребления в текущем периоде по тем или иным причинам, в частности во время экономического кризиса в стране.

Дефлятор валового внутреннего продукта

Важное место среди индексов инфляции занимает дефлятор ВВП – индекс цен, включающий в себя все услуги и товары потребительской корзины.

Дефлятор ВВП позволяет сравнить рост общего уровня цен на услуги и товары за определенный экономический период. Данный показатель рассчитывают так же, как индекс Пааше, но измеряют в процентах, то есть полученное число умножают на 100%

Как правило, дефлятор ВВП используют органы государственных статистических управлений для составления отчетности.

Индекс Биг-Мака

Помимо приведенных выше официальных способов расчета индекса инфляции существуют еще и такие нетрадиционные способы его определения как, например, индекс Биг-Мака или гамбургера.

Важно!Этот способ расчета дает возможность изучить, как сегодня в разных странах оцениваются одни и те же продукты.

За основу взят небезызвестный всем гамбургер, а все потому, что именно он продается во многих странах мира, имеет практически везде сходный состав (мясо, сыр, хлеб и овощи), а продукты для его изготовления, как правило, имеют отечественное происхождение.

Так, самые дорогие гамбургеры сегодня продаются в Швейцарии (6.81$), Норвегии (6.79$), Швеции (5.91$), самые дешевые – в Индии (1.62$), Украине (2.11$), Гонконге (2.12$).

Что касается России, то стоимость гамбургера здесь составляет 2.55$, в том время как в США гамбургер стоит 4.2$.

О чем говорит индекс гамбургера? О том, что если стоимость российского Биг-Мака в переводе на доллары ниже, чем стоимость гамбургера родом из США, то официальный курс российского рубля недооценен по отношению к доллару.

Таким образом, можно проводить сравнения валюты разных стран, что является весьма простым и легким способом перерасчета национальных валют.

Причем стоимость гамбургера в каждой стране напрямую зависит от объема производства, цен на сырье, аренду, рабочую силу и другие факторы, поэтому индекс Биг-Мака является одним из наилучших способов увидеть несоответствие стоимости валют.

Это особенно актуально в кризис, когда «слабая» валюта дает некоторые преимущества по ценам и издержкам на продукцию, а дорогая валюта становится просто невыгодной.

Индекс борща

В Украине после проведения, мягко говоря, непопулярных реформ, был создан аналог западного индекса Биг-Мага, имеющий патриотическое название «индекс борща».

Совет!В данном случае исследование динамики цен проводится исключительно по стоимости ингредиентов, входящих в состав национального украинского блюда – борща.

Однако если в 2010-2011 годах индекс борща мог «спасти ситуацию», показав народу, что тарелка борща теперь стала стоить несколько дешевле, то в этом году ситуация кардинально изменилась.

Так, индекс борща показал, что в сентябре 2012 года среднестатистический борщовой набор, состоящий из овощей, стоит аж на 92% дороже, чем в аналогичном периоде прошлого года.

Такое подорожание привело к тому, что объемы покупок овощей со стороны населения в Украине снизились в среднем на 10-20%.

Что касается мяса, то в среднем оно подорожало на 15-20%, однако уже к этой зиме ожидается стремительное подорожание до 30-40% в связи с ростом цен на кормовое зерно.

В среднем же для оценки изменения уровня цен по индексу борща за основу берут борщ, приготовленный из картофеля, мяса, свеклы, моркови, лука, капусты, помидоров и пучка зелени.

Видео:NPV, PI, DPP, IRR в Excel. Расчет #npv #irr #дисконт #excel #дисконтированиеСкачать

Расчет ставки дисконтирования с учетом инфляции

При реализации инвестиционного проекта его доходы и затраты будут изменяться под влиянием как схемы реализации самого проекта, так и внешних обстоятельств.

Рассмотрим особенности расчета стоимости проекта в постоянных и текущих ценах, формулу расчета ставки дисконтирования с учетом инфляции.

Внимание!Если стоимостные параметры проекта на текущий момент (цены реализации продукции, цены на ресурсы) можно оценить с большой степенью достоверности, то прогнозы инфляционных изменений и прогнозы роста цен на долгосрочную перспективу отчасти напоминают астрологические предсказания.

Таким образом, разработчик проекта сталкивается с вопросом выбора метода расчета.

Расчет в постоянных ценах, при котором используются денежные единицы с неизменной покупательной способностью, т.е. сохраняется масштаб цен, определенный на момент оценки инвестиционного проекта.

О сути расчета в постоянных ценах можно сказать другими словами: данный метод предполагает, что соотношения цен, сложившиеся на момент оценки инвестиционного проекта, не изменятся в течение всего срока его рассмотрения.

На деле это означает не что иное, как предположение об одинаковых темпах роста всех элементов исходных данных.

Расчет в текущих ценах, который предполагает прогноз и учет в расчетах темпов роста цен по основным составляющим доходов и затрат проекта. Каждый метод расчета имеет свои преимущества и недостатки.

Номинальная и реальная ставка дисконта при учете инфляции

Одно из важных преимуществ метода расчетов в постоянных ценах возможность отделить друг от друга факторы, которые являются следствием инвестиционной идеи и на которые можно повлиять в процессе разработки проекта, и внешние, не поддающиеся корректировке факторы.

Также несомненным преимуществом расчетов в постоянных ценах является сопоставимость стоимостных параметров различных периодов.

При расчете в текущих ценах картина развития проекта теряет наглядность: невозможно сопоставить стоимостные показатели двух различных периодов и проследить тенденции развития проекта.

Важно!Невозможно точно выделить, какие изменения являются непосредственно «заслугой идеи» проекта, какие следствием предсказанных макроэкономических изменений.

Например, выручка от реализации продукции может расти вследствие прогнозируемого разработчиком темпа роста цен, при этом натуральные объемы производства могут оставаться на одном и том же уровне или даже снижаться.

Остаток денежных средств на расчетном счете проекта под влиянием инфляции также приобретает трудно интерпретируемые покупательную способность и требует сопоставления с текущим моментом.

С другой стороны, картину движения денежных средств, более соответствующую действительности, можно получить при проведении расчетов в текущих ценах.

В связи с тем, что расчет в постоянных ценах позволяет увидеть реальное содержание процессов, происходящих в проекте, и получить результат, характеризующий внутренние возможности инвестиционной идеи, расчет в постоянных ценах нередко выбирается как основной при выполнении коммерческой оценки проектов.

Выводы, полученные на основании расчетов в постоянных ценах, верифицируются на следующем этапе расчетов расчете в текущих ценах.

Основная задача этапа расчетов в текущих ценах установить, как именно отражаются планируемые изменения цен на итоговых показателях проекта в сторону ухудшения или улучшения результатов, насколько критично это влияние.

Расчет дисконтирования

Описанию метода расчета в постоянных ценах нередко сопутствует следующий комментарий:

Совет!«Так как расчет в постоянных ценах предполагает игнорирование инфляции при описании стоимостных параметров проекта, инфляционная компонента должна быть исключена и из параметров, отражающих стоимость капитала, в частности процентных ставок. Иными словами, процентные ставки должны быть переведены из номинальных, объявленных, в реальные».

Для пересчета номинальных ставок дисконтирования в реальные используется следующая формула:

Rреальная = Rноминальная − Инфляция.

Здесь R реальная реальная ставка дисконтирования; R номинальная номинальная ставка дисконтирования.

В условиях достаточно высокой инфляции (выше 3–4% в год) формула пересчета номинальных ставок дисконтирования в реальные несколько усложняется:

Логика в использовании реальных ставок дисконтирования при проведении расчетов в постоянных ценах, безусловно, есть. Такой подход полностью оправдывает себя при выборе ставки сравнения.

Однако использование реальных ставок при расчете процентов по кредитам (дивидендных выплат) оправдывает себя, позволяет получить корректный результат — только при незначительных отличиях стоимости кредитных ресурсов от индекса инфляции.

Как показывает практика, при значительных отличиях стоимости кредитных ресурсов от индекса инфляции расчет выплачиваемых процентов на основании реальной ставки может привести к завышенной оценке финансовых возможностей проекта по погашению обязательств на начальных этапах планирования.

Логично предположить, что расчет в постоянных ценах с применением реальных ставок должен адекватно моделировать ситуацию расчета в текущих ценах с применением номинальных ставок.

Внимание!Иными словами, оба расчета должны дать одинаковую оценку возможностей проекта расплачиваться по привлеченным источникам финансирования. К сожалению, данное требование соблюдается не всегда.

Проверим утверждение на конкретном цифровом примере. Пример. Осуществим построение графика кредитования для проекта, первый год реализации которого предполагает инвестиционные затраты в размере 1 000 тыс. руб. (табл. 1).

Финансирование инвестиционных затрат осуществляется за счет кредита в размере 1 000 тыс. руб. стоимостью 19% годовых с ежегодной уплатой процентов. Планируемые ежегодные доходы проекта (выручка) составляет 680 тыс. руб., текущие затраты 200 тыс. руб.

Индекс инфляции, объявленный на период выполнения оценки проекта, составляет 14%. На предстоящий год планируется сохранение индекса инфляции на аналогичном уровне. С учетом указанного индекса инфляции реальная ставка процента составит 19% – 14% = 5%.

Теперь сформируем потоки проекта с учетом темпа роста цен. Предположим, что темп роста цен соответствует темпу инфляции и составляет 14% в год (темпы роста цен не всегда соответствуют темпам роста инфляции).

Проверим, насколько точно реальные ставки, использованные при расчете в постоянных ценах, позволили сформировать график кредитования проекта (табл. 2)

При сравнении расчетных сумм погашения основного долга во 2-м году обнаружится, что расчет в постоянных ценах с использованием реальной ставки завысил оценку возможной суммы погашения основного долга на 20% (327 тыс. руб.) по отношению к расчету в текущих ценах (271 тыс. руб.).

Если провести аналогичный расчет при более высокой ставке процента и том же уровне инфляции, разница полученных значений для 2-го и 3-го года будет еще более значительной.

Важно!Если провести аналогичный расчет при более низкой процентной ставке и том же уровне инфляции, разница полученных значений для 2-го года будет менее значительной; при этом для 3-го и последующих лет расчет в постоянных ценах с применением реальной ставки даст более пессимистическую картину возможностей проекта по погашению кредитов по отношению к реальности.

Так как нередко срок действия кредитных договоров составляет 2-3 года, необходимо помнить об этих моментах.

Таким образом, при незначительной продолжительности срока действия кредитного договора целесообразно даже в расчете в постоянных ценах использовать номинальные, объявленные банком ставки. Такой подход позволит снизить риски срывов в погашении привлеченных кредитов.

Видео:Интерактив. WACC и расчет ставки дисконтированияСкачать

Уравнение Фишера

Регулирование количества денег в обращении и уровня цен — один из основных методов воздействия на экономику рыночного типа.

Связь количества денег и уровня цен была сформулирована представителями количественной теории денег.

В условиях свободного рынка (рыночной экономики) необходимо до определенной степени регулировать хозяйственные процессы (кейнсианская модель).

Регулирование экономических процессов осуществляется, как правило, либо государством, либо специализированными органами.

Как показала практика XX в., от массы денег, используемой в хозяйстве, зависят многие другие важные экономические параметры, прежде всего уровень цен и процентной ставки (цены кредита).

Связь между уровнем цен и количеством денег в обращении была четко сформулирована в рамках количественной теории денег.

Совет!Цены и количество денег находятся в прямой зависимости. В зависимости от разных условий могут изменяться цены вследствие изменения денежной массы, но и денежная масса может меняться в зависимости от изменения цен.

Уравнение обмена выглядит следующим образом:

Несомненно, что данная формула носит чисто теоретический характер и непригодна для практических расчетов. Уравнение Фишера не содержит какого-либо единственного решения; в рамках этой модели возможна многовариантность.

Вместе с тем при определенных допусках несомненно одно: уровень цен зависит от количества денег в обращении. Обычно делают два допуска:

- скорость оборота денег — величина постоянная;

- все производственные мощности в хозяйстве используются полностью.

Смысл этих допущений в том, чтобы устранить влияние этих величин на равенство правой и левой частей уравнения Фишера.

Но даже при соблюдении этих двух допущений нельзя безоговорочно утверждать, что рост денежной массы первичен, а рост цен — вторичен. Зависимость здесь взаимная.

В условиях стабильного экономического развития денежная масса выступает регулятором уровня цен. Но при структурных диспропорциях в экономике возможно и первичное изменение цен, а лишь затем изменение денежной массы.

Формула Фишера (уравнение обмена) определяет массу денег, используемую только в качестве средства обращения, а поскольку деньги выполняют и другие функции, то определение общей потребности в деньгах предполагает существенное совершенствование исходного уравнения.

Количество денег в обращении

Количество денег в обращении и общая сумма товарных цен соотносятся следующим образом:

Приведенная формула была предложена представителями количественной теории денег. Главный вывод этой теории состоит в том, что в каждой стране или группе стран (Европа, например) должно находиться определенное количество денег, соответствующее объемам ее производства, торговли и доходов.

Только в этом случае будет обеспечена стабильность цен. В случае неравенства количества денег и объема цен происходят изменения в уровне цен:

Таким образом, стабильность цен — главное условие определения оптимальности количества денег в обращении.

Видео:2.3 Форвардные процентные ставки | курс Finmath for FintechСкачать

Как правильно рассчитать реальную доходность с учетом инфляции?

Наверно все знают, что реальная доходность — это доходность за вычетом инфляции. Все дорожает — продукты, товары, услуги.

Внимание!По данным Росстата за последние 15 лет цены выросли в 5 раз. Это означает, что покупательная способность денег, просто лежавших все это время в тумбочке уменьшилась в 5 раз, раньше могли купить 5 яблок, теперь 1.

Чтобы хоть как-то сохранить покупательную способность своих денег, люди их вкладывают в различные финансовые инструменты: чаще всего это депозиты, валюта, недвижимость.

Более продвинутые используют, акции, ПИФы, облигации, драгметаллы. С одной стороны сумма вложений растет, с другой происходит их обесценивание из-за инфляции.

Если из номинальной ставки доходности вычесть ставку инфляции, получится реальная доходность. Она может быть положительной или отрицательной.

Если доходность положительная, ваши вложения приумножились в реальном выражении, то есть вы можете купить больше яблок, если отрицательная — обесценились.

Большинство инвесторов считают реальную доходность по простой формуле:

Реальная доходность = Номинальная доходность — Инфляция

Но данный способ неточен. Приведу пример: возьмем 200 рублей и положим их на депозит на 15 лет со ставкой 12% годовых. Инфляция за этот период 7% в год. Если считать реальную доходность по простой формуле, то получится 12-7=5%. Проверим этот результат, посчитав на пальцах.

За 15 лет при ставке 12% годовых 200 рублей превратятся в 200*(1+0,12)^15=1094,71. Цены за это время вырастут в (1+0,07)^15=2,76 раз.

Важно!Чтобы посчитать реальную доходность в рублях делим сумму на депозите на коэффициент инфляции 1094,71/2,76=396,63. Теперь, чтобы перевести реальную доходность в проценты считаем (396,63/200)^1/15 -1 *100% = 4,67%.

Это отличается от 5%, то есть проверка показывает, что расчет реальной доходности «простым» способом не точен. Чтобы правильно рассчитать реальную доходность, нужно применять формулу:

- Real Rate of Return — реальная доходность

- nominal rate — номинальная ставка доходности

- inflation rate — инфляция

Проверяем: (1+0,12)/(1+0,07)-1 * 100%=4,67% Сходится, значит формула верная.

Еще одна формула, которая дает тот же результат, выглядит так:

РД=(номинальная ставка-инфляция)/(1+инфляция)

Кстати, тут я считал реальную ставку как раз по этой формуле. Скажу по своему опыту, чем больше разница между номинальной доходностью и инфляцией, тем больше разница между результатами, посчитанными по «простой» и «правильной» формуле.

На фондовом рынке такое встречается часто. Иногда погрешность достигает нескольких процентов.

Видео:Ставка капитализации в оценке объектов недвижимости: отличия от ставки дисконтированияСкачать

Валютный курс и инфляция

Инфляция является важнейшим показателем развития экономических процессов, а для валютных рынков -одним из наиболее существенных ориентиров. За данными по инфляции валютные дилеры следят самым внимательным образом.

С точки зрения валютного рынка, влияние инфляции естественным образом воспринимается через ее связь с процентными ставками.

Поскольку инфляция изменяет соотношение цен, то она изменяет и действительно получаемые выгоды от доходов, приносимых финансовыми активами.

Это влияние принято измерять с помощью реальных процентных ставок (Real Interest Rates), которые в отличие от обычных (номинальных, Nominal Interest Rates) процентных ставок учитывают обесценивание денег, происходящее из-за общего роста цен.

Рост инфляции уменьшает реальную процентную ставку, поскольку из полученного дохода надо вычесть некоторую часть, которая просто пойдет на покрытие роста цен и не дает никакого реального увеличения получаемых благ (товаров или услуг).

Простейший способ формального учета инфляции и состоит в том, что в качестве реальной процентной ставки рассматривают номинальную ставку i за вычетом коэффициента инфляции р (также заданного в процентах),

r=i-p

Более точную связь процентных ставок и инфляции дает формула Фишера. По вполне понятным причинам рынки государственных ценных бумаг являются очень чувствительными к инфляции, которая может просто уничтожить выгоду от вложений в подобные инструменты.

Совет!Влияние же инфляции на рынки государственных ценных бумаг легко передается тесно связанным с ними валютным рынкам: сброс облигаций, номинированных в некоторой валюте crs, произошедший по причине роста инфляции, приведет к избытку на рынке наличных средств в этой валюте crs, а следовательно, к падению ее обменного курса.

Кроме того, уровень инфляции есть важнейший показатель «здоровья» экономики, а потому он тщательно отслеживается центральными банками. Средством борьбы с инфляцией является повышение процентных ставок.

Рост ставок отвлекает часть наличных средств из делового оборота, так как финансовые активы становятся более привлекательными (их доходность растет вместе с процентными ставками), более дорогими становятся кредиты.

В итоге количество денег, которые могут быть уплачены за выпускаемые товары и услуги, падает, а следовательно снижаются и темпы роста цен.

Из-за наличия этой тесной связи с решениями центральных банков по ставкам валютные рынки пристально следят за индикаторами инфляции.

Конечно, отдельные отклонения в уровнях инфляции (за месяц, квартал) не вызывают реакции центральных банков в виде изменений ставок; центральные банки следят за тенденциями, а не отдельными значениями.

Так, низкая инфляция в начале 1990-х годов позволяла FED держать дисконтную ставку на уровне 3%, что было полезно для восстановления экономики. Но в итоге индикаторы инфляции перестали быть для валютных рынков существенными ориентирами.

Поскольку номинальная дисконтная ставка была малой, а ее реальный вариант вообще достиг 0,6%, то для рынков это означало, что имеет смысл только движение индексов инфляции вверх.

Внимание!Нисходящий тренд по дисконтной ставке США был нарушен только в мае 1994, когда FED поднял ее вместе со ставкой по федеральным фондам в порядке упреждающих мер борьбы с инфляцией. Правда, подъем ставок тогда не смог поддержать курс доллара.

Основными публикуемыми показателями инфляции являются индекс потребительских цен (consumer price index), индекс цен производителей (producer price index), и дефлятор ВВП (GDP implicit deflator).

Каждый из них выявляет свою часть общей картины роста цен в экономике, На рисунке приведен для иллюстрации график роста потребительских цен в Великобритании за последние 12 лет.

На этом рисунке представлена непосредственно стоимость некоторой потребительской корзины; темп рост этой стоимости корзины и есть обычно публикуемый индекс потребительских цен.

На графике темп роста изображается наклоном линии тренда, вдоль которой идет основная тенденция роста цен.

Хорошо видно, что после преодоления проблем 1992 года, которые привели к выходу Англии из европейского денежного союза, осуществленные преобразования вывели экономику на иную линию роста, по которой рост цен (наклон правой линии тренда) намного меньше, чем был к конце предыдущего десятилетия и в особенности в 91-92 годах.

Пример действий центрального банка, основанных на его позиции в отношении инфляционных процессов, и вызванной ими реакции валютного рынка приведен на рисунке, где представлен график курса британского фунта по отношению к доллару.

Восьмого сентября 1999 г. состоялось заседание Комитета по денежной политике Банка Англии (Bank of England Monetary Policy Committee).

Никто из экспертов не предсказывал тогда повышения процентных ставок, поскольку явных признаков инфляции экономические индикаторы не показывали, а курс фунта и так оценивался излишне высоким.

Правда, накануне заседания было много комментариев о том, что повышение ставок Банка Англии в 1999 году или в начале 2000 неизбежно. Но на данное заседание никто его не прогнозировал.

Поэтому решение Банка поднять основную свою процентную ставку на четверть процента явилось для всех неожиданностью, что и показывает первый резкий взлет курса фунта.

Важно!Свое решение Банк объяснял стремлением предупредить дальнейший рост цен, признаки которого усматривал в перегретом рынке жилья, сильном потребительском спросе и возможности инфляционного давления со стороны оплаты труда, так как безработица в Англии находилась на довольно низком уровне.

Хотя не исключено, что на решение Банка повлияло незадолго перед этим осуществленное повышение ставок FED.

Второй подъем графика на следующий день вызван активным обсуждением на рынке темы о неизбежности вскоре нового повышения ставок (rate hike на рыночном сленге обычное обозначение для повышения ставок центральных банков); нашлось, как видно, много желающих не опоздать купить фунт, пока он не подорожал еще больше.

Падение курса фунта в конце недели обусловлено реакцией на данные по американской инфляции, о чем речь будет впереди.

Инфляция и процентные ставки

Связь инфляции с условиями денежного обращения можно продемонстрировать, исходя из основного уравнения теории денег, если записать его для относительных изменений входящих в него величин, которое показывает, что в этих условиях рост цен (инфляция) полностью определяется регулирующими действиями центрального банка через изменение денежной массы.

В действительности, конечно же причины возникновения инфляции достаточно сложны и многочисленны, рост денежной массы лишь одна из них.

Предположим, некоторая сумма S на тот же период была инвестирована под процентную ставку i (которая называется номинальной процентной ставкой, nominal interest rate), то есть, сумма S превратится за тот же период в S -> S(l + i).

В начале рассматриваемого периода (по старым ценам) на сумму S можно было приобрести количество товара

Q=S/P

Реальной процентной ставкой называют процентную ставку в реальном измерении, то есть определенную через прирост объема товаров и услуг.

В соответствии с этим определением, реальная процентная ставка г даст за тот же рассматриваемый период изменение объема Q,

Q -> Q(l + r).

Собрав все приведенные соотношения, получим,

Q(l + г) = S(l + i)/ P(l + р) = Q * (1 + i)/ (1 + р),

откуда получаем выражение для реальной процентной ставки через номинальную процентную ставку и коэффициент инфляции,

r=(l+i)/(l+p)-l.

l+i=(l+r)(l+p)

Это же уравнение, записанное в несколько ином виде, характеризует известный в макроэкономике эффект Фишера.

Видео:Как использовать метод дисконтирования денежных потоков для оценки стоимости акций?Скачать

Формула Фишера и монопольное повышение цен

По-видимому, существуют два вида цен: конкурентные и монопольные. Механизм конкурентного ценообразования хорошо исследован. При стабильной денежной массе он никогда не приводит безвозвратному повышению цен.

Совет!При рыночном дефиците какого-нибудь товара, предприятия его производящие могут временно взвинтить цены.

Однако через некоторый промежуток времени капиталы перетекают в эту отрасль экономики, то есть туда где временно образовалась высокая норма прибыли.

Приток капиталов даст возможность создать новые мощности по производству дефицитных товаров, и через определенное время на рынке образуется избыток этого товара. В этом случае цены могут даже упасть ниже общего уровня, а также ниже уровня себестоимости.

В идеале, при полном отсутствии монополий на рынке и при некотором постоянном технологическом прогрессе, при отсутствии в обращении излишней денежной массы рыночная экономика не продуцирует инфляцию. Скорее наоборот, такой экономике свойственна дефляция.

Другое дело монополии. Они препятствуют конкуренции и могут взвинчивать цены по своему произволу. Рост монополий зачастую является естественным следствием конкуренции.

Когда слабые конкуренты погибают, и на рынке остается один победитель, он превращается в монополиста. Монополии бывают общими и локальными. Некоторые из них являются естественными (неустранимыми).

Другие монополии устанавливаются на время, но от этого потребителям и всей экономике страны не легче. С монополиями борются.

Во всех странах с развитой рыночной экономикой существует антимонопольное законодательство. Однако это является признанием того факта, что одними рыночными методами с монополиями не справиться.

Внимание!Государство насильственно разделяет крупные монополии. Но на их месте могут образоваться олигополии. Ценовой сговор государство также преследует, но его нелегко доказать.

Иногда некоторые монополии, особенно те, что заняты в энергетике, на транспорте и в военным производстве, ставятся под жесткий контроль государства, точно так же, как это делалось в странах социализма.

Произвольное повышение цен монополиями является важным моментом в теории инфляции издержек. Исследование влияния монопольного повышения цен в данной книге является оригинальной разработкой ее автора.

Кейнсианцы весьма подробно исследовали механизм инфляции издержек. Однако у нас он рассматривается еще под одним углом зрения, под которым он, по-видимому, до сих пор не рассматривался.

Итак, предположим, что имеется некая монополия, которая намерена использовать свое положение на рынке для повышения цен, то есть для того, чтобы увеличить свою долю доходов в общем НД страны.

Это может быть энергетическая, транспортная или информационная монополия. Это может быть профсоюз, который фактически может считаться монополией по продаже рабочей силы.

(Сам Джон Кейнс считал тред-юнионы наиболее агрессивными в этом отношении монополиями). К монополиям можно отнести и государство, взимающее налоги в качестве платы за предоставляемые им услуги по поддержанию безопасности, порядка, по социальному обеспечению и так далее.

Рассмотрим для начала один из возможных случаев. Допустим, частная монополия подняла свои тарифы (или государство увеличило налоги, или профсоюзы добились повышения зарплаты).

При этом примем условие, что денежная масса M осталась постоянной. Тогда для одного оборота денежной массы выполняется условие:

ТM = pq = const (5)

Таким образом, все изменения в уравнении, если они вообще имеют место, должны будут произойти в правой части уравнения (p * q).

Важно!Изменение есть – это увеличение средневзвешенной цены p. Следовательно повышение цены необходимым образом приведет к снижению объема реализуемого товара q.

Вывод: В условиях неизменности денежной массы для одного периода обращения монопольное повышение цен приводит к сокращению реализации (и производства) товаров.

Однако можно еще один, более оптимистический вывод: Инфляция вызываемая монополиями, при постоянной денежной массе не может длиться так же долго, как инфляция вызванная денежной эмиссией.

Полная остановка производства не может быть выгодна монополиям. Существует предел, до которого частной монополии выгодно повышать тарифы.

В подтверждение первого вывода по формулы 5 мы можем найти сколько угодно примеров в истории экономики. Сильная инфляция обычно сопровождается сокращением производства.

Однако при этом практически всегда к монопольному повышению цен присоединялась и денежная эмиссия.

В то же время в предыдущей главе мы отметили, что при сильной инфляции зачастую имеет место относительное сокращение денежной массы. Этот парадокс нуждается в достаточно обширном объяснении, поэтому мы объясним его позднее.

В случае, когда монопольное повышение цен сопровождается денежной эмиссией, трудно сказать, что послужило первоосновой инфляции.

Неопределенность в вопросе о происхождении инфляции, которая теперь должна быть очевидна читателю этой книги, также мешает использованию формулы Сакса для прогнозирования инфляции.

Совет!Монопольное повышение цен провоцирует развитие инфляционного процесса во всех отраслях экономики.

Впрочем, инфляционное возмущение, независимо от того, чем оно вызвано – вбросом избыточной массы денег или повышением тарифов монополии – не останавливается на какой-то одной сфере экономики, а распространяется на все сферы.

Пусть и не сразу, но через определенный временной лаг. Указанное явление можно назвать детонирующим эффектом инфляции.

По силе детонационного эффекта могут различаться три вида инфляционного возмущения. Они различаются количественным образом: малое возмущение, предельное и серийное.

Малое инфляционное возмущение или вообще не влияет на себестоимость других товаров или увеличение себестоимости товаров под влиянием этого инфляционного возмущения оказывается таким, что у большинства предприятий сохраняется еще достаточно получаемой ими прибыли для дальнейшего нормального функционирования без необходимости повышать цены на собственный товар.

Временной лаг инфляции при таком возмущении может быть длительным или даже бесконечно длительным.

При такой длительности временного лага, скорее всего, будет возможно дождаться понижения цен в результате появления на рынке конкурентов монополии, произведшей это инфляционное возмущение. Обратимость повышения цен в этих случаях побуждает некоторых экономистов вообще не относить такие возмущения к категории инфляционных.

Внимание!Детонационного эффекта в этом случае не наблюдается. И все же повышение средневзвешенной цены товаров (p – формулы Фишера) налицо. Для такого повышения цен можно установить следующие закономерности.

Введем понятие количества товара денежной стоимости и обозначим его как Т. Для одного оборота количество товара обозначим как t.

Если производство монопольного товара А за один оборот в ценах базового периода составляет tA, а абсолютное повышение его стоимости вследствие инфляции равно 2fA, то относительное повышение его цены iА (инфляция цены) этого товара равно:

iА = fA / tA

В то же время относительное общее повышение цен всех товаров при предельном инфляционном возмущении iQ приблизительно равно:

iм = fA /t

где t – валовая реализация всех товаров и услуг за один оборот в ценах базового периода

Если процесс повышения цен товаров Q, вызванный повышением цены на товар А, идет в условиях стабильности денежной массы, то насколько поднимется цена на товары , на столько же уменьшится Q в неизменных ценах.

Следовательно, более точно относительное общее повышение цен всех товаров Q за один оборот при предельном инфляционном возмущении iм в этом случае равно:

iм = ?fA /(t ?fA)

Если монопольное повышение цен производится сразу несколькими монополиями, то формула 6.2 выглядит следующим образом:

iM = (?fA + ?fВ + ?fС) /(t ?fA ?fВ ?fС) (6.3)

где ?fВ и ?fС – инфляционный прирост стоимости монопольных товаров В и С

Важно!Позднее мы докажем, что закономерности монопольного повышения цен, идущего в условиях стабильности денежной массы, сохраняются и в условиях номинального увеличения денежной массы посредством эмиссии.

Если государство повышает налоги, то влияние этого мероприятия также вполне описывается формулой 6.3. В то же время для эмиссионного механизма инфляции имеется другая формула.

Обязательно поделитесь с друзьями!

Считаем доходность инвестиций по фишеру зачем инвестору макроэкономика

Сегодня предлагаем вашему вниманию статью на тему: «считаем доходность инвестиций по фишеру зачем инвестору макроэкономика». Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

У некоторых читателей возник вопрос о том, как считать средне-годовую реальную доходность?

Решение довольно простое, но не всегда очевидное, особенно, в российской действительности.

Для расчета реальной доходности используется формула Фишера: Др=(1+Дн)/(1+И) – 1

где, Дн – номинальная доходность, И – инфляция, Др – реальная доходность

Упрощенную формулу Фишера в виде Др = Дн – И можно применять лишь в случаях маленьких значений Дн и И. Маленькими можно назвать значения в 1-5%. Для значений в 10% и выше упрощенная формула Фишера применяться не может, т.к. ведет к большим погрешностям.

Например,

Номинальная доходность за год Дн=6%

Инфляция за этот же период И=3%

Согласно формуле Фишера реальная доходность равна Др=2,91%, а с помощью упрощенной формулы Фишера равна Др=3,0%. Погрешность равна примерно 3%. Терпимо.

Теперь допустим, что:

Номинальная доходность за год Дн=15%

Инфляция за этот же период И=11%

Согласно формуле Фишера реальная доходность равна Др=3,6%, а с помощью упрощенной формулы Фишера получаем Др=4,0%. Погрешность в этом случае равна 11%. Это уже много.

Применим формулу Фишера для нескольких периодов.

1 год:

Х 0 – начальная стоимость актива

Х 1 – конечная стоимость актива

И 1 – инфляция в первом году

Др 1 – реальная доходность в первом году

| Видео (кликните для воспроизведения). |

Таким образом, стоимость актива (номинальная, т.е. наблюдаемая нами) равна:

В конце второго года стоимость актива равна:

(1+И 1 )*(1+И 2 )*…*(1+И N )=(1+И срг ) N – формула средне-годовой инфляции за период (геометрическая средняя)

(1+Др 1 )*(1+Др 2 )*…*(1+Др N )=(1+Др срг ) N – формула средне-годовой реальной доходности за период (геометрическая средняя)

Таким образом, средне-годовая реальная доходность за период вычисляется по формуле:

Вычислять среднегодовую доходность по формуле: Др срг = Дн срг – И срг при больших значениях инфляции нельзя, т.к. очень велика погрешность.

Решение. Используя формулу И. Фишера, можно получить формулу нахождения реальной нормы доходности

Используя формулу И. Фишера, можно получить формулу нахождения реальной нормы доходности

Пример

Какой реальный уровень доходности обеспечит себе инвестор, если прогнозируемый уровень инфляции – 12% в год, а объявленная доходность 16%?

Таким образом, при определении интегральных показателей эффективности инвестиционного проекта в качестве нормы дисконта может использоваться как номинальная, так и реальная норма дисконта. Выбор зависит от характера денежного потока. Если денежный поток представлен в базовых и дефлированных ценах, то следует использовать реальную норму дисконта. Если денежный поток представлен в прогнозном уровне цен, то следует использовать номинальную норму дисконта.

4.5. Анализ финансового состояния предприятия –

участника проекта

Необходимость анализа финансового состояния в инвестиционном проектировании возникает при оформлении кредитной заявки в банк. Предприятие-заемщик должно подтвердить свое платежеспособное состояние. Кроме того, оценка эффективности инвестиционного проекта должна быть дополнена расчетами по влиянию реализации проекта на основные финансовые показатели предприятия – участника проекта.

В соответствии с Методикой оценки инвестиционных проектов [19] для решения поставленной задачи используются четыре группы показателей:

1. Коэффициенты ликвидности, которые характеризуют способность предприятия погашать свои краткосрочные обязательства:

– коэффициент текущей ликвидности;

– коэффициент быстрой ликвидности;

– коэффициент абсолютной ликвидности.

Методика расчета коэффициентов ликвидности детально изложена в разделе 3.5 учебника.

2. Показатели платежеспособности и финансовой устойчивости, используемые для оценки способности предприятия выполнять свои долгосрочные обязательства:

– коэффициент соотношения заемных и собственных средств;

– коэффициент долгосрочного привлечения заемных средств;

– коэффициент покрытия долгосрочных обязательств.

Методика расчета коэффициента соотношения заемных и собственных средств приведена в разделе 3.6 учебника.

Коэффициент долгосрочного привлечения заемных средств (

) рассчитывается по формуле

где

– долгосрочные обязательства;

Коэффициент покрытия долгосрочных обязательств (

) рассчитывается по формуле

где ПЧ – прибыль чистая; А – амортизация; DСК – прирост собственного капитала в течение года; DЗС – прирост заемных средств в течение года; К – сумма осуществленных в отчетном году инвестиций; ПДО – платежи по долгосрочным обязательствам (погашение займов и выплата процентов по ним).

3. Коэффициенты оборачиваемости, применяются для оценки эффективности операционной деятельности:

– коэффициент оборачиваемости капитала;

– коэффициент оборачиваемости собственного капитала;

– коэффициент оборачиваемости запасов;

– коэффициент оборачиваемости дебиторской задолженности;

– средний срок оборота кредиторской задолженности.

Методика расчета коэффициентов оборачиваемости детально изложена в разделе 3.9 учебника.

4. Показатели рентабельности,применяются для оценки текущей прибыльности предприятия – участника проекта:

– рентабельность продаж по прибыли до налогообложения и по чистой прибыли;

| Видео (кликните для воспроизведения). |

– рентабельность активов (капитала) по прибыли до налогообложения и по чистой прибыли;

– рентабельность собственного капитала.

Методика расчета показателей рентабельности детально изложена в разделе 3.8 учебника.

Указанный перечень показателей может быть дополнен по требованию отдельных участников проекта и финансовых структур.

Показатели анализируются в динамике и сопоставляются с показателями аналогичных предприятий.

Методика более полного анализа финансового состояния предприятия приведена в 3 разделе данного учебника.

185.244.173.14 © studopedia.ru Не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования. Есть нарушение авторского права? Напишите нам | Обратная связь.

Отключите adBlock!

и обновите страницу (F5)

очень нужно

Как правильно считать реальную доходность с учетом инфляции?

Наверно все знают, что реальная доходность — это доходность за вычетом инфляции. Все дорожает — продукты, товары, услуги. По данным Росстата за последние 15 лет цены выросли в 5 раз. Это означает, что покупательная способность денег, просто лежавших все это время в тумбочке уменьшилась в 5 раз, раньше могли купить 5 яблок, теперь 1.

Чтобы хоть как-то сохранить покупательную способность своих денег, люди их вкладывают в различные финансовые инструменты: чаще всего это депозиты, валюта, недвижимость. Более продвинутые используют, акции, ПИФы, облигации, драгметаллы. С одной стороны сумма вложений растет, с другой происходит их обесценивание из-за инфляции. Если из номинальной ставки доходности вычесть ставку инфляции, получится реальная доходность. Она может быть положительной или отрицательной. Если доходность положительная, ваши вложения приумножились в реальном выражении, то есть вы можете купить больше яблок, если отрицательная — обесценились.

Большинство инвесторов считают реальную доходность по простой формуле:

Но данный способ неточен. Приведу пример: возьмем 200 рублей и положим их на депозит на 15 лет со ставкой 12% годовых. Инфляция за этот период 7% в год. Если считать реальную доходность по простой формуле, то получится 12-7=5%. Проверим этот результат, посчитав на пальцах.

За 15 лет при ставке 12% годовых 200 рублей превратятся в 200*(1+0,12)^15=1094,71. Цены за это время вырастут в (1+0,07)^15=2,76 раз. Чтобы посчитать реальную доходность в рублях делим сумму на депозите на коэффициент инфляции 1094,71/2,76=396,63. Теперь, чтобы перевести реальную доходность в проценты считаем (396,63/200)^1/15 -1 *100% = 4,67%. Это отличается от 5%, то есть проверка показывает, что расчет реальной доходности «простым» способом не точен.

Чтобы правильно рассчитать реальную доходность, нужно применять формулу:

Real Rate of Return — реальная доходность

nominal rate — номинальная ставка доходности

inflation rate — инфляция

Проверяем:

(1+0,12)/(1+0,07)-1 * 100%=4,67% Сходится, значит формула верная.

Еще одна формула, которая дает тот же результат, выглядит так:

ФОРМУЛА ФИШЕРА. Перевод номинальной ставки в реальную и наоборот.

В процессе оценки необходимо учитывать, что номинальные и реальные (то есть, включающие и не включающие инфляционный компонент) безрисковые ставки.

Номинальная ставка процента– это рыночная процентная ставка без учета инфляции, отражающая текущую оценку денежных активов.

Реальная ставка процента – это рыночная процентная ставка с учетом инфляции

При пересчете номинальной ставки в реальную и наоборот, целесообразно использовать формулу американского экономиста Фишера, выведенную им еще в 30-е годы:

Rн = Rр + Jинф + Rр * Jинф

Rр = (Rн – Jинф) / (1+ Jинф)

где: Rн – номинальная ставка;

Rр – реальная ставка;

Jинф – годовые темпы прироста инфляции.

Важно отметить, что при использовании номинальных потоков доходов коэффициент капитализации (и ее составные части) должны быть рассчитаны в номинальном выражении, а при реальных потоках доходов – реальном. Для преобразования номинальных потоков доходов в реальные нужно номинальную величину разделить на соответствующий индекс цен, то есть выраженное в процентах отношение уровня цен за тот год, в котором возникнут денежные потоки к уровню цен базового периода.

Объект недвижимости, сданный на условиях чистой аренды, будет приносить по 1000 долл. ежегодно в течение 2-х лет. Индекс цен в текущем периоде равен 140% и ожидается, что в следующем году он составит 156,7%, а через год 178,5%. Для преобразования номинальных величин в реальные, их необходимо выразить в ценах базисного года. Построим базисный индекс цен для каждого из трех лет. Индексы цен текущего года равны 140/140 = 1, для прогнозного периода: первый год – 156,7/140 = 1,119; второй год – 178,5/140 = 1,275.

Таким образом, реальная величина номинальной 1000 долл., которая будет получена в первом прогнозном году, равна 1000 долл./1,119 = 893,65 долл., во 2-м году (1000 долл./1,275) = 784,31 долл.).

Таким образом, в результате инфляционной корректировки происходит приведение ретроспективной информации, используемой в оценке, к сопоставимому виду, а также учет инфляционного роста цен при составлении прогнозов денежных потоков.

Общая идея – между ожидаемой инфляцией и процентной ставкой (доходностью долгосрочных облигаций) существует долгосрочная связь.

Содержание – повышение ожидаемой инфляции вызывает примерно такое же повышение процентной ставки и наоборот.

Уравнение Фишера – формула для количественной оценки связи между ожидаемой инфляцией и процентной ставкой.

Если номинальная процентная ставка N равна 10, ожидаемая инфляция I равна 6, R – реальная ставка процента, то реальная ставка процента равна 4, поскольку R = N – I или N = R + I.

Реальная процентная ставка будет во столько раз отличаться от номинальной, во сколько раз изменяться цены. 1 + R = (1 + N)/(1 + I). Если раскрыть скобки, то в полученном уравнении значение NI при N и I меньше 10% можно считать стремящимся к нулю. В итоге мы и получим упрощенную формулу.

Расчет по точному уравнению при N равном 10 и I равном 6 даст следующее значение R.

1 + R = (1 + N)/(1 + I), 1 + R = (1 + 0,1)/(1 + 0,06), R = 3,77%.

В упрощенном уравнении мы получили 4 процента. Очевидно что граница применение упрощенного уравнение – значение инфляции и номинальной ставки менее 10%.

Билет 4

1.Связь между уровнем рентабельности и авансированным капиталом. Дисконтированный срок окупаемости проекта (на примере).

Доходность и рентабельность – показатели эффективности деятельности организации.

Рентабельность характеризует отношение (уровень) прибыли к авансированному капиталу или его элементам; источникам средств или их элементам; общей величине текущих расходов или их элементам. Показатели рентабельности отражают сумму прибыли, полученную организацией на каждый рубль капитала, активов, доходов, расходов и т.д.

Авансированный капитал – финансы, вложенные в производство для извлечения прибыли, причем не разовой, а регулярной. На эти средства приобретаются материалы, оборудование, здания и многое другое, что необходимо для производственного процесса. Следовательно, это показатель важен для увеличения рентабельности предприятия. Ведь предприниматель, инвестируя финансы, планирует получить больше прибыли и в значительно короткие сроки.

Рентабельность – показатель, который определяет количество прибыли, полученной с каждой единицы вложенных средств. Если предприятие конкурентоспособно и эффективно функционирует, значит, показатель будет расти.

На процесс роста компании оказывает большое влияние оборот авансированного капитала. Увеличение скорости приводит к сокращению производственного цикла и ускорению получения прибыли.

Увеличение скорости оборота авансированного капитала приводит к сокращению производственного цикла и ускорению получения прибыли.

Чтобы ускорить оборот, необходимо выполнить следующие процессы:

· Закупать сырье только высокого качества.

· Оптимизировать работу логистического отдела.

· Регулярно стимулировать реализацию товара различными способами.

· Внедрять в производство инновации, направленные на сокращение производственного процесса.

Теперь от теории перейдем к практике и посмотрим, как рассчитать рентабельность авансированного капитала.

Как рассчитать рентабельность

Для расчетов применятся следующая формула рентабельности авансированного капитала:

Р ав. к. = (Пр/ав. к.) х 100%, где:

Р ав. к. – рентабельность авансируемого капитала;

Пр – чистая прибыль фирмы;

ав. к. – авансированный капитал.

Данный показатель рассчитывается как для определения общего финансового состояния предприятия, так и для инвестора для создания пакета информации, на основании которой он принимает решение о сотрудничестве.

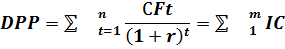

Дисконтированный период окупаемости (Discounted payback period, DPP) является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта.

Дисконтирование, по сути, характеризует изменение покупательной способности денег, то есть их стоимости, с течением времени. На его основе производят сопоставление текущих цен и цен будущих лет.

Рассматривая механизм формирования показателя периода окупаемости, следует обратить внимание на ряд его особенностей, снижающих потенциал его использования в системе оценки эффективности инвестиционных проектов.

Дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP или DPВP) – это момент времени, когда современная ценность доходов, получаемых при реализации проекта, сравняется с объемом инвестиционных затрат.

Для расчета данного показателя используется формула:

Где,

СFt-годовые доходы

-сумма всех инвестиций

−срок завершения инвестирования

При использовании критерия DPP (и PP) при оценке инвестиционных проектов решения могут приниматься исходя из следующих условий:

– проект принимается, если окупаемость имеет место;