Решение типовых задач

Пример 1. Имеются следующие данные по отрасли:

| № предприятия | Ежегодная сумма амортизации, млн.руб. | Балансовая прибыль, млн.руб. | № предприятия | Ежегодная сумма амортизации, млн.руб. | Балансовая прибыль, млн.руб. |

| 8. | |||||

| 9. | |||||

| 10. | |||||

| 11. | |||||

| 12. | |||||

| 13. | |||||

| 14. |

Проведите на основе приведенных данных исследование взаимосвязи балансовой прибыли и ежегодной суммы амортизации; проверьте аналитическое выражение связи на достоверность.

Результативный признак – балансовая прибыль (y);

Факторный признак – ежегодная сумма амортизации (х).

- Первичная информация проверяется на однородность по признаку-фактору с помощью коэффициента вариации. Для этого определим среднюю годовую сумму амортизации:

Результаты расчетов среднего квадратического отклонения приведены в таблице 10.1:

Таблица 10.1.

| № предприятия | Годовая сумма амортизации (х) |  | № предприятия | Годовая сумма амортизации (х) |  |

| Итого: | – | – | – | – |

Среднее квадратическое отклонение:

Следовательно, совокупность можно считать однородной.

- Проверка первичной информации на нормальность распределения с помощью правила «трех сигм».

Для этого определим интервалы для значений признака-фактора:

Первичная информация по признаку-фактору не подчиняется закону нормального распределения, однако это не является основанием для отказа использования корреляционно-регрессионного анализа (табл. 10.2).

Таблица 10.2.

| Интервалы значений признака х, млн.руб. | Число единиц, входящих в интервал | Удельный вес единиц, входящих в интервал, в общем их числе, % | Удельный вес числа единиц, входящих в интервал при нормальном распределении, % |

| 32,9 – 41,1 | 64,3 | 68,3 | |

| 28,8 – 45,2 | 100,0 | 95,4 | |

| 24,7 – 49,3 | 100,0 | 99,7 |

- Исключение из первичной информации резко выделяющихся единиц, которые по признаку-фактору не попадают в интервал

. По данным таблицы, резко выделяющихся единиц в первичной информации нет.

- Для установления факта наличия связи производится аналитическая группировка по признаку-фактору. Группировка выполняется при равных интервалах и числе групп 4 (табл. 10.3). Величина интервала определяется по формуле:

Таблица 10.3.

Зависимость балансовой прибыли и ежегодной суммы амортизации.

| Ежегодная сумма амортизации, млн.руб. | Число предприятий, fi | åyi | Средняя величина балансовой прибыли, млн.руб.,  |

| 30 – 34 | 156,0 | ||

| 34 – 38 | 165,4 | ||

| 38 – 42 | 169,3 | ||

| 42 – 46 | 173,7 | ||

| Итого: | – |

Как видно из данных групповой таблицы 10.3 с увеличением годовой суммы амортизации возрастает величина балансовой прибыли. На рис. 10.1 представлен график связи.

Рис. 10.1. Зависимость балансовой прибыли от ежегодной суммы амортизации.

Эмпирическая линия связи приближается к прямой линии. Следовательно, можно считать наличие прямолинейной корреляции.

- Для измерения степени тесноты связи используется линейный коэффициент корреляции:

Для расчета коэффициента корреляции была использована вспомогательная таблица 10.4:

Таблица 10.4.

| № предприя-тия | Сумма аморти-зации, млн.руб., х | Балансовая прибыль, млн. руб., у | х 2 | у 2 | ху | ут | у-ут | (у-ут) 2 |

| 163,0 | -1,0 | 1,00 | ||||||

| 170,5 | +3,5 | 12,25 | ||||||

| 155,5 | -0,5 | 0,25 | ||||||

| 173,5 | -1,5 | 2,25 | ||||||

| +7,0 | 49,00 | |||||||

| 167,5 | -1,5 | 2,25 | ||||||

| 161,5 | +0,5 | 0,25 | ||||||

| 160,0 | 0,0 | 0,00 | ||||||

| 164,5 | +2,5 | 6,25 | ||||||

| 157,0 | -4,0 | 16,00 | ||||||

| 164,5 | -1,5 | 2,25 | ||||||

| 175,0 | -2,0 | 4,00 | ||||||

| 169,0 | -1,0 | 1,00 | ||||||

| 176,5 | -0,5 | 0,25 | ||||||

| Итого | – | – | 97,00 |

Значение линейного коэффициента корреляции (r=+0,925) свидетельствует о наличии прямой и очень тесной связи.

Средняя квадратическая ошибка коэффициента корреляции:

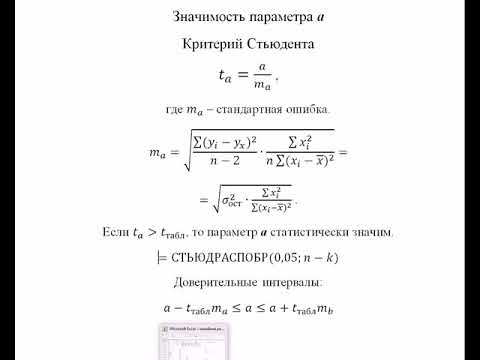

Далее необходимо сравнить расчетное значение t-критерия с табличным, которое определяется по таблице значений t-критерия Стьюдента в зависимости от k степеней свободы и заданного уровня значимости[1].

Согласно таблице, t-критерий Стьюдента при уровне значимости 95% и числе степеней свободы k=14-2=12 составит 2,179.

Так как расчетное значение tr=8,41>2,179, можно утверждать значимость коэффициента корреляции.

- Определяем модель связи. График линии средних показывает наличие линейной связи, поэтому используется функция

.

Определим коэффициенты уравнения, используя следующие формулы:

Таким образом, модель связи следующая:

Для возможности использования линейной функции определяется величина

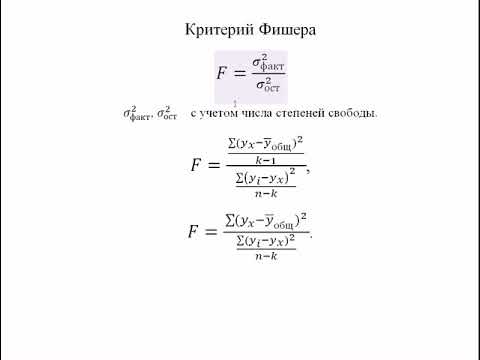

Для расчета теоретического значения F-критерия исчисляется корреляционное отношение (по данным табл. 10.4):

Следовательно, корреляционное отношение показывает наличие достаточно тесной связи.

При вероятности 95%, числе степеней свободы k1=m-2=4-2=2 и k2=n-m=14-4=10, табличное значение F=4,10. Так как расчетное значение меньше табличного, то возможность использования линейной функции не опровергается.

Средняя квадратическая ошибка уравнения:

где ут – значения результативного признака, рассчитанные по уравнению связи.

Так для предприятия №1 ут=110,5+1,5*35=163; для остальных предприятий расчет выполняется аналогично. Результаты расчета представлены в табл. 10.4.

Для оценки взаимосвязи двух признаков необходимо рассчитать коэффициент аппроксимации:

Полученный коэффициент аппроксимации значительно меньше 15%, поэтому уравнение достаточно хорошо отображает взаимосвязь двух признаков и может быть использовано в практической работе.

Задачи

10.1. Зависимость между объемом реализованной продукции и балансовой прибылью по 10 предприятиям одной из отраслей промышленности характеризуется следующими данными:

| № предприятия | Объем реализованной продукции, млн.руб. | Балансовая прибыль, млн.руб. |

| 491,8 | 133,8 | |

| 483,0 | 124,1 | |

| 481,7 | 62,4 | |

| 478,7 | 62,9 | |

| 478,9 | 51,4 | |

| 475,2 | 72,4 | |

| 474,4 | 99,3 | |

| 459,5 | 40,9 | |

| 452,9 | 104,0 | |

| 446,5 | 116,1 |

Определите вид корреляционной зависимости, постройте уравнение регрессии, рассчитайте параметры уравнения, вычислите тесноту связи.

10.2. По данным задачи 3.1. (тема: Сводка и группировка) постройте зависимость между суммой активов и величиной балансовой прибыли, рассчитайте коэффициент корреляции и определите тесноту связи.

10.3. Имеются следующие данные:

| № предприятия | Объем продукции, млн.руб. | Стоимость основного капитала, млн.руб. | Чистый доход, млн.руб. | Численность, чел. |

| 507,2 | 352,9 | |||

| 506,6 | 187,1 | |||

| 487,8 | 375,2 | |||

| 496,0 | 287,9 | |||

| 493,6 | 444,0 | |||

| 458,9 | 462,4 | |||

| 429,3 | 459,5 | |||

| 386,9 | 511,3 | |||

| 311,5 | 328,6 | |||

| 302,2 | 350,0 | |||

| 262,0 | 298,7 | |||

| 242,4 | 529,3 | |||

| 231,9 | 320,0 | |||

| 214,3 | 502,0 | |||

| 208,4 | 194,9 |

Составьте линейное уравнение регрессии зависимости чистого дохода от стоимости основного капитала. Дайте характеристику тесноты и направления связи между признаками.

10.4. По данным задачи 3.1 (тема: Сводка и группировка) постройте зависимость между величиной собственного капитала и величиной балансовой прибыли. Рассчитайте коэффициент корреляции и определите тесноту связи. Проверьте аналитическое выражение связи на достоверность.

10.5. Используя данные задачи 10.3, определите вид корреляционной зависимости между объемом производства и стоимостью основного капитала. Постройте линейное уравнение регрессии, вычислите параметры уравнения, рассчитайте коэффициент корреляции и корреляционное отношение. Сравните величину коэффициента корреляции и корреляционного отношения. Проверьте аналитическое выражение связи на достоверность. Сделайте выводы.

10.6. По данным задачи 10.3 определите вид корреляционной зависимости между показателями чистого дохода и численностью персонала. Найдите параметры уравнения регрессии, определите направление и тесноту связи. Проверьте аналитическое выражение связи на достоверность.

10.7. Для выявления зависимости производительности труда рабочих, выполняющих в цехе операцию, от стажа их работы был найден линейный коэффициент корреляции, равный 0,8. Кроме того, известны следующие данные:

- средний стаж работы рабочих 5 лет;

- среднее квадратическое отклонение по стажу 2 года;

- среднее квадратическое отклонение по производительности труда 4,4 шт.;

- коэффициент вариации по производительности труда 40%.

Найдите аналитическое уравнение связи, характеризующее зависимость производительности труда рабочих от стажа их работы.

10.8. По 20 однородным предприятиям была получена модель, отражающая зависимость выпуска продукции (у) за месяц от размера основного капитала (х):

Кроме того, по этой совокупности известны следующие данные:

- средняя стоимость основного капитала на одно предприятие 12 млн.руб.;

- средний размер выпуска продукции на одно предприятие 18 млн.руб.;

- среднее квадратическое отклонение по стоимости основного капитала 3,5 млн.руб.;

- среднее квадратическое отклонение по размеру выпуска продукции 2 млн.руб.

Определите степень тесноты связи между размером выпуска продукции и стоимостью основного капитала, учитывая форму связи и используя для этого приведенные данные.

Рекомендовано Министерством образования РФ

1. Громыко Г.Л. Статистика. Практикум. – М.: Инфра-М, 2003.

2. Гусаров В.М. Теория статистики: Учеб. Пособие для ВУЗа. – М.: Аудит, ЮНИТИ, 1998.

3. Ефимова М.Р. Общая теория статистики. – М.: Финансы и статистика, 2001.

4. Ефимова М.Р. Практикум по общей теории статистики. – М.: Финансы и статистика, 2005.

5. Практикум по статистике / Под ред. Симчеры В.М., – М.: Финстатинформ, 1999.

6. Практикум по теории статистики / Под ред. Шмойловой Р.А., – М.: Финансы и статистика, 2004.

7. Сборник задач по общей теории статистики / Под ред. Глинского Н.Н. – М.: Инфра-М, 2002.

8. Статистика / Под ред. И.И. Елисеевой. – М.: Финансы и статистика, 2003.

9. Статистика. Курс лекций / Под ред. Ионина И.Г.- М.: Инфра-М, Новосибирск: изд-во НГУ, 2002.

10. Теория статистики / Под ред. Шмойловой Р.А., – М.: Финансы и статистика, 2004.

[1] Таблицы значений t-критерия Стьюдента можно найти в рекомендованных учебниках по теории статистики.

ЧТО ПРОИСХОДИТ, КОГДА МЫ ССОРИМСЯ Не понимая различий, существующих между мужчинами и женщинами, очень легко довести дело до ссоры.

Что делать, если нет взаимности? А теперь спустимся с небес на землю. Приземлились? Продолжаем разговор.

Что вызывает тренды на фондовых и товарных рынках Объяснение теории грузового поезда Первые 17 лет моих рыночных исследований сводились к попыткам вычислить, когда этот.

ЧТО И КАК ПИСАЛИ О МОДЕ В ЖУРНАЛАХ НАЧАЛА XX ВЕКА Первый номер журнала «Аполлон» за 1909 г. начинался, по сути, с программного заявления редакции журнала.

Не нашли то, что искали? Воспользуйтесь поиском гугл на сайте:

- Составьте линейное уравнение регрессии зависимости чистого дохода от стоимости основного капитала..

- Задача №43. Расчёт описательных статистик

- Задача №4. Построение регрессионной модели с использованием фиктивной переменной

- Основы регрессионного анализа для инвесторов. Построение модели в Excel

- Последние новости

- Рекомендованные новости

- Главное за неделю. Облигации выросли, акции следующие?

- Итоги торгов. Не находим поводов даже для отскока

- Лукойл и Яндекс аутсайдеры недели: потери более 20%

- Пройдите опрос. Покупка валюты и драгоценных металлов

- Рынок США. Следующая неделя будет насыщенной

- Что будет, если смешать акции Газпрома и Tesla в одном портфеле

- Прибыль Verizon выше ожиданий. Почему акции падают на 6%

- Danaher: +50% за прошлый год. Что ждать инвесторам сейчас

- 📽️ Видео

Видео:Эконометрика Линейная регрессия и корреляцияСкачать

Составьте линейное уравнение регрессии зависимости чистого дохода от стоимости основного капитала..

Задача №43. Расчёт описательных статистик

Компания Zagat публикует рейтинги ресторанов, расположенных в разных городах США.

В таблице содержатся оценки качества пищи, оформления блюд, уровня обслуживания и стоимость обеда для одного человека в 200 ресторанах Нью-Йорк Сити (NYC) и Лонг-Айленда (LI).

| Город | Пища | Оформление | Обслуживание | Суммарный рейтинг | Цена | |

|---|---|---|---|---|---|---|

| 1 | NYC | 19 | 21 | 18 | 58 | 50 |

| 2 | NYC | 18 | 17 | 17 | 52 | 38 |

| 3 | NYC | 19 | 16 | 19 | 54 | 43 |

| 4 | NYC | 23 | 18 | 21 | 62 | 56 |

| 5 | NYC | 23 | 20 | 21 | 64 | 51 |

| 6 | NYC | 23 | 18 | 20 | 61 | 36 |

| 7 | NYC | 20 | 17 | 16 | 53 | 25 |

| 8 | NYC | 20 | 15 | 17 | 52 | 33 |

| 9 | NYC | 19 | 18 | 18 | 55 | 41 |

| 10 | NYC | 21 | 19 | 19 | 59 | 44 |

| 11 | NYC | 20 | 17 | 16 | 53 | 34 |

| 12 | NYC | 21 | 23 | 21 | 65 | 39 |

| 13 | NYC | 24 | 20 | 22 | 66 | 49 |

| 14 | NYC | 20 | 17 | 20 | 57 | 37 |

| 15 | NYC | 17 | 18 | 14 | 49 | 40 |

| 16 | NYC | 21 | 17 | 20 | 58 | 50 |

| 17 | NYC | 21 | 19 | 21 | 61 | 50 |

| 18 | NYC | 20 | 16 | 19 | 55 | 35 |

| 19 | NYC | 17 | 11 | 13 | 41 | 22 |

| 20 | NYC | 21 | 16 | 20 | 57 | 45 |

| 21 | NYC | 23 | 20 | 23 | 66 | 44 |

| 22 | NYC | 17 | 19 | 16 | 52 | 38 |

| 23 | NYC | 22 | 14 | 15 | 51 | 14 |

| 24 | NYC | 19 | 19 | 18 | 56 | 44 |

| 25 | NYC | 21 | 19 | 20 | 60 | 51 |

| 26 | NYC | 19 | 14 | 16 | 49 | 27 |

| 27 | NYC | 19 | 17 | 19 | 55 | 44 |

| 28 | NYC | 21 | 13 | 21 | 55 | 39 |

| 29 | NYC | 24 | 21 | 21 | 66 | 50 |

| 30 | NYC | 19 | 16 | 19 | 54 | 35 |

| 31 | NYC | 17 | 15 | 15 | 47 | 31 |

| 32 | NYC | 19 | 16 | 19 | 54 | 34 |

| 33 | NYC | 22 | 19 | 21 | 62 | 48 |

| 34 | NYC | 22 | 18 | 20 | 60 | 48 |

| 35 | NYC | 14 | 15 | 15 | 44 | 30 |

| 36 | NYC | 22 | 22 | 21 | 65 | 42 |

| 37 | NYC | 20 | 15 | 18 | 53 | 26 |

| 38 | NYC | 18 | 14 | 17 | 49 | 35 |

| 39 | NYC | 18 | 20 | 16 | 54 | 32 |

| 40 | NYC | 24 | 18 | 21 | 63 | 63 |

| 41 | NYC | 21 | 17 | 18 | 56 | 36 |

| 42 | NYC | 18 | 17 | 17 | 52 | 38 |

| 43 | NYC | 20 | 19 | 19 | 58 | 53 |

| 44 | NYC | 21 | 10 | 17 | 48 | 23 |

| 45 | NYC | 19 | 14 | 19 | 52 | 39 |

| 46 | NYC | 18 | 17 | 17 | 52 | 45 |

| 47 | NYC | 20 | 16 | 17 | 53 | 37 |

| 48 | NYC | 21 | 12 | 14 | 47 | 31 |

| 49 | NYC | 19 | 17 | 19 | 55 | 39 |

| 50 | NYC | 21 | 20 | 20 | 61 | 53 |

| 51 | NYC | 21 | 18 | 21 | 60 | 37 |

| 52 | NYC | 17 | 14 | 17 | 48 | 37 |

| 53 | NYC | 17 | 17 | 18 | 52 | 29 |

| 54 | NYC | 23 | 19 | 18 | 60 | 38 |

| 55 | NYC | 23 | 22 | 21 | 66 | 37 |

| 56 | NYC | 21 | 18 | 19 | 58 | 38 |

| 57 | NYC | 21 | 19 | 23 | 63 | 39 |

| 58 | NYC | 21 | 18 | 18 | 57 | 29 |

| 59 | NYC | 22 | 18 | 20 | 60 | 36 |

| 60 | NYC | 22 | 20 | 20 | 62 | 38 |

| 61 | NYC | 23 | 20 | 22 | 65 | 44 |

| 62 | NYC | 23 | 18 | 20 | 61 | 27 |

| 63 | NYC | 21 | 14 | 19 | 54 | 24 |

| 64 | NYC | 17 | 17 | 17 | 51 | 34 |

| 65 | NYC | 23 | 23 | 22 | 68 | 44 |

| 66 | NYC | 15 | 17 | 15 | 47 | 23 |

| 67 | NYC | 19 | 14 | 17 | 50 | 30 |

| 68 | NYC | 20 | 19 | 18 | 57 | 32 |

| 69 | NYC | 20 | 15 | 17 | 52 | 25 |

| 70 | NYC | 20 | 12 | 18 | 50 | 29 |

| 71 | NYC | 23 | 19 | 20 | 62 | 43 |

| 72 | NYC | 19 | 21 | 19 | 59 | 31 |

| 73 | NYC | 15 | 13 | 15 | 43 | 26 |

| 74 | NYC | 20 | 17 | 22 | 59 | 34 |

| 75 | NYC | 21 | 17 | 18 | 56 | 23 |

| 76 | NYC | 23 | 20 | 21 | 64 | 41 |

| 77 | NYC | 27 | 16 | 19 | 62 | 32 |

| 78 | NYC | 17 | 17 | 16 | 50 | 30 |

| 79 | NYC | 22 | 11 | 17 | 50 | 28 |

| 80 | NYC | 20 | 16 | 19 | 55 | 33 |

| 81 | NYC | 20 | 12 | 16 | 48 | 26 |

| 82 | NYC | 25 | 25 | 24 | 74 | 51 |

| 83 | NYC | 17 | 17 | 18 | 52 | 26 |

| 84 | NYC | 25 | 22 | 23 | 70 | 48 |

| 85 | NYC | 19 | 18 | 19 | 56 | 39 |

| 86 | NYC | 27 | 20 | 24 | 71 | 55 |

| 87 | NYC | 21 | 11 | 17 | 49 | 24 |

| 88 | NYC | 19 | 18 | 19 | 56 | 38 |

| 89 | NYC | 20 | 21 | 20 | 61 | 31 |

| 90 | NYC | 23 | 19 | 21 | 63 | 30 |

| 91 | NYC | 24 | 27 | 23 | 74 | 51 |

| 92 | NYC | 18 | 18 | 20 | 56 | 30 |

| 93 | NYC | 15 | 16 | 14 | 45 | 27 |

| 94 | NYC | 16 | 20 | 17 | 53 | 38 |

| 95 | NYC | 18 | 16 | 17 | 51 | 26 |

| 96 | NYC | 20 | 12 | 18 | 50 | 28 |

| 97 | NYC | 21 | 24 | 21 | 66 | 33 |

| 98 | NYC | 21 | 18 | 19 | 58 | 38 |

| 99 | NYC | 23 | 15 | 20 | 58 | 32 |

| 100 | NYC | 19 | 14 | 16 | 49 | 25 |

| 101 | LI | 22 | 24 | 21 | 61 | 53 |

| 102 | LI | 24 | 23 | 23 | 58 | 44 |

| 103 | LI | 23 | 20 | 23 | 58 | 47 |

| 104 | LI | 26 | 21 | 24 | 65 | 59 |

| 105 | LI | 30 | 27 | 28 | 71 | 58 |

| 106 | LI | 31 | 26 | 28 | 69 | 44 |

| 107 | LI | 30 | 27 | 26 | 63 | 35 |

| 108 | LI | 24 | 19 | 21 | 56 | 37 |

| 109 | LI | 24 | 23 | 23 | 60 | 46 |

| 110 | LI | 23 | 21 | 21 | 61 | 46 |

| 111 | LI | 25 | 22 | 21 | 58 | 39 |

| 112 | LI | 30 | 32 | 30 | 74 | 48 |

| 113 | LI | 29 | 25 | 27 | 71 | 54 |

| 114 | LI | 23 | 20 | 23 | 60 | 40 |

| 115 | LI | 23 | 24 | 20 | 55 | 46 |

| 116 | LI | 22 | 18 | 21 | 59 | 51 |

| 117 | LI | 26 | 24 | 26 | 66 | 55 |

| 118 | LI | 29 | 25 | 28 | 64 | 44 |

| 119 | LI | 26 | 20 | 22 | 50 | 31 |

| 120 | LI | 30 | 25 | 29 | 66 | 54 |

| 121 | LI | 31 | 28 | 31 | 74 | 52 |

| 122 | LI | 21 | 23 | 20 | 56 | 42 |

| 123 | LI | 30 | 22 | 23 | 59 | 22 |

| 124 | LI | 26 | 26 | 25 | 63 | 51 |

| 125 | LI | 24 | 22 | 23 | 63 | 54 |

| 126 | LI | 25 | 20 | 22 | 55 | 33 |

| 127 | LI | 28 | 26 | 28 | 64 | 53 |

| 128 | LI | 29 | 21 | 29 | 63 | 47 |

| 129 | LI | 31 | 28 | 28 | 73 | 57 |

| 130 | LI | 20 | 17 | 20 | 55 | 36 |

| 131 | LI | 20 | 18 | 18 | 50 | 34 |

| 132 | LI | 25 | 22 | 25 | 60 | 40 |

| 133 | LI | 25 | 22 | 24 | 65 | 51 |

| 134 | LI | 30 | 26 | 28 | 68 | 56 |

| 135 | LI | 22 | 23 | 23 | 52 | 38 |

| 136 | LI | 29 | 29 | 28 | 72 | 49 |

| 137 | LI | 28 | 23 | 26 | 61 | 34 |

| 138 | LI | 22 | 18 | 21 | 53 | 39 |

| 139 | LI | 28 | 30 | 26 | 64 | 42 |

| 140 | LI | 27 | 21 | 24 | 66 | 66 |

| 141 | LI | 29 | 25 | 26 | 64 | 44 |

| 142 | LI | 19 | 18 | 18 | 53 | 39 |

| 143 | LI | 30 | 29 | 29 | 68 | 63 |

| 144 | LI | 26 | 15 | 22 | 53 | 28 |

| 145 | LI | 22 | 17 | 22 | 55 | 42 |

| 146 | LI | 22 | 21 | 21 | 56 | 49 |

| 147 | LI | 29 | 25 | 26 | 62 | 46 |

| 148 | LI | 26 | 17 | 19 | 52 | 36 |

| 149 | LI | 28 | 26 | 28 | 64 | 48 |

| 150 | LI | 26 | 25 | 25 | 66 | 58 |

| 151 | LI | 28 | 25 | 28 | 67 | 44 |

| 152 | LI | 25 | 22 | 25 | 56 | 45 |

| 153 | LI | 26 | 26 | 27 | 61 | 38 |

| 154 | LI | 25 | 21 | 20 | 62 | 40 |

| 155 | LI | 28 | 27 | 26 | 71 | 42 |

| 156 | LI | 30 | 27 | 28 | 67 | 47 |

| 157 | LI | 26 | 24 | 28 | 68 | 44 |

| 158 | LI | 30 | 27 | 27 | 66 | 38 |

| 159 | LI | 26 | 22 | 24 | 64 | 40 |

| 160 | LI | 30 | 28 | 28 | 70 | 46 |

| 161 | LI | 31 | 28 | 30 | 73 | 52 |

| 162 | LI | 31 | 26 | 28 | 69 | 35 |

| 163 | LI | 25 | 18 | 23 | 58 | 28 |

| 164 | LI | 20 | 20 | 20 | 54 | 37 |

| 165 | LI | 25 | 25 | 24 | 70 | 46 |

| 166 | LI | 22 | 24 | 22 | 54 | 30 |

| 167 | LI | 23 | 18 | 21 | 54 | 34 |

| 168 | LI | 22 | 21 | 20 | 59 | 34 |

| 169 | LI | 30 | 25 | 27 | 62 | 35 |

| 170 | LI | 22 | 14 | 20 | 52 | 31 |

| 171 | LI | 32 | 28 | 29 | 71 | 52 |

| 172 | LI | 20 | 22 | 20 | 60 | 32 |

| 173 | LI | 19 | 17 | 19 | 47 | 30 |

| 174 | LI | 29 | 26 | 31 | 68 | 43 |

| 175 | LI | 30 | 26 | 27 | 65 | 32 |

| 176 | LI | 24 | 21 | 22 | 65 | 42 |

| 177 | LI | 34 | 23 | 26 | 69 | 39 |

| 178 | LI | 24 | 24 | 23 | 57 | 37 |

| 179 | LI | 32 | 21 | 27 | 60 | 38 |

| 180 | LI | 22 | 18 | 21 | 57 | 35 |

| 181 | LI | 23 | 15 | 19 | 51 | 29 |

| 182 | LI | 29 | 29 | 28 | 78 | 55 |

| 183 | LI | 25 | 25 | 26 | 60 | 34 |

| 184 | LI | 28 | 25 | 26 | 73 | 51 |

| 185 | LI | 27 | 26 | 27 | 64 | 47 |

| 186 | LI | 29 | 22 | 26 | 73 | 57 |

| 187 | LI | 22 | 12 | 18 | 50 | 25 |

| 188 | LI | 22 | 21 | 22 | 59 | 41 |

| 189 | LI | 24 | 25 | 24 | 65 | 35 |

| 190 | LI | 27 | 23 | 25 | 67 | 34 |

| 191 | LI | 25 | 28 | 24 | 75 | 52 |

| 192 | LI | 19 | 19 | 21 | 57 | 31 |

| 193 | LI | 18 | 19 | 17 | 48 | 30 |

| 194 | LI | 18 | 22 | 19 | 55 | 40 |

| 195 | LI | 26 | 24 | 25 | 59 | 34 |

| 196 | LI | 20 | 12 | 18 | 50 | 28 |

| 197 | LI | 25 | 28 | 25 | 70 | 37 |

| 198 | LI | 29 | 26 | 27 | 66 | 46 |

| 199 | LI | 23 | 15 | 20 | 58 | 32 |

| 200 | LI | 28 | 23 | 25 | 58 | 34 |

1. Вычислите среднее арифметическое и медиану каждого показателя для двух групп ресторанов.

2. Вычислите первый и третий квартили каждого показателя для двух групп ресторанов.

3. Определите размах, дисперсию, стандартное отклонение и коэффициент вариации каждого показателя для двух групп ресторанов.

4. Являются ли эти данные асимметричными? Если да, определите вид асимметрии.

5. Постройте блочные диаграммы выборок каждого показателя для двух групп ресторанов.

6. Определите коэффициенты корреляции. Постройте матрицы коэффициентов парной корреляции для показателей двух групп ресторанов. Сделайте выводы.

Задача №4. Построение регрессионной модели с использованием фиктивной переменной

Исследовать зависимость между результатами зимней (Х) и летней (У) сессий.

В таблице приведена средняя оценка, полученная по итогам сессии, а также указана принадлежность студента к группе А или Б.

| № п/п | х | у | Группа |

|---|---|---|---|

| 1 | 3,7 | 4,8 | Б |

| 2 | 3,5 | 3,5 | Б |

| 3 | 4,3 | 5 | Б |

| 4 | 3 | 4 | Б |

| 5 | 4,6 | 4,2 | Б |

| 6 | 4,6 | 4,1 | Б |

| 7 | 3,8 | 4,8 | А |

| 8 | 3,6 | 3,5 | Б |

| 9 | 3,3 | 4,4 | Б |

| 10 | 3,9 | 3 | Б |

| 11 | 4,7 | 3,7 | Б |

| 12 | 4,6 | 4,4 | Б |

| 13 | 4,6 | 3,8 | Б |

| 14 | 3,3 | 3,1 | Б |

| 15 | 4,3 | 3,6 | Б |

| 16 | 3,1 | 4,8 | А |

| 17 | 3,2 | 3 | А |

| 18 | 4,2 | 4,8 | А |

| 19 | 3,3 | 3,4 | Б |

| 20 | 3,5 | 4,2 | А |

1. Построить линейную регрессионную модель У по Х.

2. Проверить значимость коэффициентов уравнения и самого уравнения регрессии.

3. Построить регрессионную модель У по Х с использованием фиктивной переменной «группа».

4. Проверить значимость коэффициентов уравнения и самого уравнения регрессии.

5. Вычислить коэффициенты детерминации для обычной модели и модели с фиктивной переменной.

Видео:Уравнение линейной регрессии. Интерпретация стандартной табличкиСкачать

Основы регрессионного анализа для инвесторов. Построение модели в Excel

Представляем вашему вниманию статистический метод расчета справедливой стоимости акций. Речь идет о регрессионном анализе. Незаменимую помощь в процессе исследования окажет обычный Excel.

Что такое регрессия

Регрессионный анализ является статистическим методом исследования. Он позволяет оценить зависимость одной (зависимой) переменной от других (независимых) переменных. Самой простой является линейная регрессия. Ее формула такова:

Y = a0 + a1x1 + … + anxn

где Y — зависимая переменная,

x — независимые переменные, влияющие на нее,

a — коэффициенты регрессии.

Зависимой переменной может выступать цена актива. Возможные влияющие факторы — цены других активов, финансовые и макропоказатели и т.д. В нашем случае считать будем теоретическую (расчетную) условно справедливую стоимость акций, зависящую от цен на другие активы.

Важно, чтобы независимых переменных было не слишком мало, но и не слишком много. Влияющие переменные стоит отбирать из экономических соображений, руководствуясь здравым смыслом. В идеале их нужно тестировать на мультиколлинеарность и т.д., но наш обзор посвящен базовым принципам регрессионного анализа. Статистическую значимость модели поможет оценить показатель R2 (R — квадрат), о нем речь пойдет дальше.

Если фактическая цена бумаги заметно отклоняется от расчетной, появляется повод для дополнительного анализа. Стоит также смотреть на техническую картину, мультипликаторы, общерыночную ситуацию. Существуют также методы финансового моделирования, носящие фундаментальный подход, в частности, модели дисконтирования денежных потоков (DCF) и модели дисконтирования дивидендов (DDM).

Пример расчетов в Excel и выводы

В качестве примера возьмем акции американского нефтегазового гиганта Exxon Mobil (XOM). Модель будет упрощенной и учебной и не является рекомендацией для осуществления операций с бумагами, ситуацию нужно смотреть в комплексе.

Независимыми переменными у нас выступят фьючерсы на американскую нефть WTI (склеенные фронтальные контракты) и индекс S&P 500. Логика проста — бизнес компании зависит от цен на нефть, а поведение акций в теории должно быть связано в общерыночной ситуацией.

Шаг 1. Выкачиваем в Excel котировки XOM, SPX и CL1. Данные возьмем за пять лет. Так как на более длительных периодах наблюдалась разная структурная ситуация на нефтяном рынке. Возьмем статистику в недельной разбивке, будет 262 наблюдения.

Шаг 2. Активируем настройку регрессионного анализа. Открываем раздел Файл. Переходим на вкладку Параметры Excel — Надстройки. Внизу появившегося окна будет вкладка Управление, где стоит параметр Надстройки Excel, жмем — Перейти.

Выбираем опцию Пакет анализа.

Готово. Результат появится в разделе Данные — Анализ данных.

Шаг 3. Строим регрессию. При клике на Анализ данных появится меню с опциями функционала для анализа. Выбираем Регрессия.

Заполняем окна по аналогии со схемой, используя ранее выгруженные данные по активам.

На выходе получаем вот такие данные.

Шаг 4. Интерпретация. Статистических показателей много. Не вдаваясь в теорию, наиболее интересными являются значения коэффициентов регрессии и показатель R2.

Наша модель будет иметь следующий вид:

Цена акций Exxon Mobil = $96,2 + 0,28*WTI — 0,01*S&P 500

R — квадрат равен 0,61. Показатель показывает, насколько значение зависимой переменной определяется значениями независимых переменных. Речь идет о статистической значимости модели. Модель является очень хорошей, если R2 превышает 0,8, и при этом сама модель имеет экономическое обоснование. В нашем случае все не настолько идеально, но все же выше 0,5, поэтому модель можно использовать.

Отмечу, что в процессе подготовки материала делались расчеты не только за пять лет, но и за 10, и за три года, также WTI заменялась на Brent. Итоговый вариант был выбран в связи с наибольшим значением R2.

Шаг 5. Применение. Рассчитаем в Excel теоретические значения акций Exxon за весь использовавшийся для построения модели период (5 лет).

Построим линейную диаграмму, на которой будут представлены динамика фактической цены и расчетной цены акций. Заметно, что расхождения между двумя величинами редко носили слишком серьезный характер. По состоянию на 06.06.2019 фактическая цена акций составила $74,2, а теоретическая — $76,7. Исходя из этого, критерия бумаги вполне справедливо оценены рынком. Однако это только один, причем упрощенный подход. Ситуацию нужно рассматривать в комплексе. К примеру, медианный таргет аналитиков на 12 месяцев равен $84. Это усредненный показатель результатов моделей фундаментальной оценки, предполагающий заметный потенциал роста.

Корреляционный анализ

Дополним нашу регрессию корреляционным анализом. Корреляция означает зависимость одного показателя от другого. Коэффициент корреляции — показатель взаимосвязи (в нашем случае финансовых активов).

Строим корреляционную матрицу. В том же разделе Анализ данных выбираем опцию Корреляция. Заполняем окно, как показано ниже, с учетом котировок наших активов.

На выходе получаем корреляционную матрицу. На ней видно, что цена Exxon положительно связана с WTI (коэффициент корреляции = 0,55) и отрицательно зависит от динамики индекса S&P 500 (коэффициент корреляции = -0,48).

Так что Exxon — это преимущественно нефтяная история, зачастую не совпадающая по динамике с широким рынком. Это можно заметить на графике трех активов с 2010 г. Ситуация стала такой с 2014 г., когда рынок нефти обвалился из-за структурных сдвигов. На нашей выборке за 5 лет корреляция между WTI и S&P 500 равна 0,13, то есть несущественна.

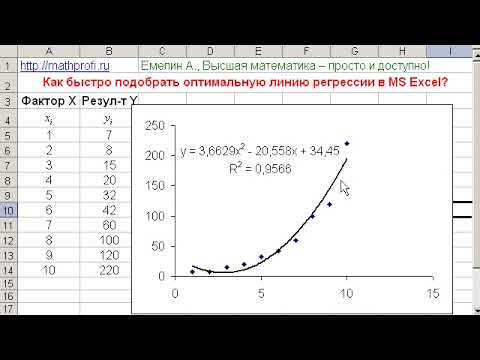

Построение графика простой регрессии

Расскажем об еще одном регрессионном функционале Excel. Программа позволяет построить график линейной регрессии. Правда доступно это лишь при наличии одной независимой переменной. В нашем случае ею будет нефть, так как она в большей мере объясняет движения акций Exxon — коэффициент регрессии равен 0,28 против (-0,01) у S&P 500.

Строим точечную диаграмму по XOM и WTI за 5 лет. Получаем поле корреляции. Щелкаем по любой из точек на диаграмме и меню левой кнопки мыши выбираем Добавить линию тренда.

В окне выбираем линейную линию тренда, ставим галочки напротив Показывать уравнение и Поместить на диаграмму R2.

В итоге получим такую схему зависимости Exxon (y) от WTI (x). В нашем случае модель не является статистически значимой — R-квадрат равен лишь 0,3.

Как еще использовать корреляционно-регрессионный анализ

В архивах раздела Обучение БКС Экспресс есть материалы на эту тему.

Отмечу, что наш материал носил ознакомительный характер. В регрессионные модели можно вносить макроэкономические, финансовые и прочие показатели. В идеале, независимые переменные нужно тестировать на ряд факторов. Наш обзор — это пример «мгновенной и грубой» оценки. В любом случае, выводы, полученные в результате регрессионного моделирования, стоит комбинировать с другими подходами к инвестиционному анализу.

БКС Брокер

Видео:Парная регрессия: линейная зависимостьСкачать

Последние новости

Видео:Линейная регрессия в Python за 13 МИН для чайников [#Машинное Обучения от 16 летнего Школьника]Скачать

![Линейная регрессия в Python за 13 МИН для чайников [#Машинное Обучения от 16 летнего Школьника]](https://i.ytimg.com/vi/y--76SrfRm8/0.jpg)

Рекомендованные новости

Главное за неделю. Облигации выросли, акции следующие?

Итоги торгов. Не находим поводов даже для отскока

Лукойл и Яндекс аутсайдеры недели: потери более 20%

Пройдите опрос. Покупка валюты и драгоценных металлов

Рынок США. Следующая неделя будет насыщенной

Что будет, если смешать акции Газпрома и Tesla в одном портфеле

Прибыль Verizon выше ожиданий. Почему акции падают на 6%

Danaher: +50% за прошлый год. Что ждать инвесторам сейчас

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2022. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

📽️ Видео

Математика #1 | Корреляция и регрессияСкачать

Эконометрика. Оценка значимости уравнения регрессии. Критерий ФишераСкачать

Линейная регрессия. Что спросят на собеседовании? ч.1Скачать

Эконометрика. Оценка значимости параметров уравнения регрессии. Критерий Стьюдента.Скачать

Что такое линейная регрессия? Душкин объяснитСкачать

РЕАЛИЗАЦИЯ ЛИНЕЙНОЙ РЕГРЕССИИ | Линейная регрессия | LinearRegression | МАШИННОЕ ОБУЧЕНИЕСкачать

Как применять линейную регрессию?Скачать

Эконометрика. Линейная парная регрессияСкачать

Множественная регрессия в ExcelСкачать

Эконометрика. Нелинейная регрессия. Гипербола.Скачать

Эконометрика. Нелинейная регрессия. Полулогарифмические функции.Скачать

Нелинейная регрессия в MS Excel. Как подобрать уравнение регрессии? Некорректное значение R^2Скачать

Регрессия - как строить и интерпретировать. Примеры линейной и множественной регрессии.Скачать

Прогнозирование с помощью 2-хфакторного уравнения линейной регрессииСкачать

Коэффициент линейной регрессии, 2 способаСкачать

Эконометрика. Нелинейная регрессия. Степенная функция.Скачать

. По данным таблицы, резко выделяющихся единиц в первичной информации нет.

. По данным таблицы, резко выделяющихся единиц в первичной информации нет.

.

.