1. Понятие денежного обращения.2. Закон денежного обращения.

Просмотр содержимого документа

«Лекция №2. «Денежное обращение. Закон денежного обращения»»

Лекция №2. «Денежное обращение. Закон денежного обращения»

1. Понятие денежного обращения.

Денежное обращение представляет собой циркулирование денежных потоков в наличной и безналичной форме. Такое циркулирование возможно благодаря тому, что у кого-либо есть избыток денег (предложение), а кто-то ощущает потребность (предъявляет спрос). Денежное обращение обслуживает поток товаров, работ и услуг, и именно через него осуществляется функционирование финансовой системы (накопление и перераспределение ресурсов). Денежное обращение — это кровеносные сосуды для финансовой системы.

Денежное обращение имеет две основные формы: наличную и безналичную.

Наличное денежное обращение

Безналичное денежное обращение

Это движение наличности, т.е. банкнот от одного владельца к другому. Наличное обращение наиболее трудоемкий и наименее защищенный процесс перераспределения благ. В налично-денежном обращении заложены ограничения (по удобству и практичности) для хозяйствующих субъектов. Оно в меньшей степени поддается контролю со стороны государства, поэтому в определенных случаях более желательно для ПП. Осознавая это, государство устанавливает определенные ограничения на наличный оборот, который касается, в основном предельных сумм расчетов наличными и сроков хранения наличности в кассе предприятия.

Это движение электронных денег, т.е. записей на счетах. Развитое безналичное обращение возможно лишь при развитой банковской системе, когда скорость, гарантия прохождения платежей, качество сопутствующих услуг, — предоставляет большие удобства по сравнению с наличным обращением, что происходит отказ от наличного обращения. Основными инструментами безналичного обращения являются ценные бумаги (векселя, чеки) и также кредитные карточки. Особенно важен такой показатель как скорость оборота средств. Количество денег можно регулировать не выпуском новых денег, а ускорением оборота существующих.

2. Закон денежного обращения.

Мировые товарно-денежные отношения, а также в отдельной стране требуют определенного качества денег для обращения. Количество денег, необходимых для обращения, определяется законом денежного обращения.

Такой закон был открыт К. Марксом. Он устанавливает количество денег, необходимое для выполнения ими функций средства обращения и средства платежа.

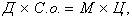

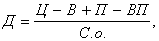

В соответствии с этим законом количество денег, необходимых в каждый данный момент для обращения, можно определить по формуле:

Д — количество денежных единиц, необходимых в данный период для обращения;

Ц — сумма цен товаров, подлежащих реализации;

В — сумма цен товаров, платежи по которым выходят за рамки данного периода;

П — сумма цен товаров, проданных в прошлые годы, сроки платежей по которым наступили;

ВП — сумма взаимопогашенных платежей ;

С.о. — скорость оборота денежной единицы.

Скорость обращения денег определяется числом оборотов денежной единицы за известный период.

Количество денег потребное для выполнения функции денег как средства обращения, зависит от трех факторов:

количества проданных на рынке товаров и услуг (связь прямая);

уровня цен товаров и тарифов (связь прямая);

скорости обращения денег (связь обратная).

Все факторы определяются условиями производства. Чем больше развито общественное разделение труда, тем больше обьем продаваемых товаров и услуг на рынке; чем выше уровень производительности труда , тем ниже стоимость товаров и услуг и цены.

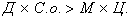

Формула (1) может быть представлена в упрощенном виде:

М — масса реализуемых товаров;

Ц — средняя цена товара;

С.о. — средняя скорость оборота (сколько раз в году оборачивается рубль).

Преобразуя данную формулу, получим уравнение обмена:

которое означает, что произведение количества денег на скорость обращения равно произведению уровня цен на товарную массу. Когда возникают кризисные явления в экономике, это равенство нарушается, происходит обесценивание денег, что можно выразить в формуле:

При отсутствии золотого стандарта стал действовать закон бумажно-денежного обращения, в соответствии с которым количество знаков стоимости приравнивалось к оценочному количеству золотых денег, потребных для обращения.

В условиях демонетизации золота, т.е. утраты им своих денежных функций, закон денежного обращения претерпел модификацию.

Мерой стоимости товаров и услуг стал денежный капитал, измеряющий стоимости не на рынке при обмене путем приравнивания товара к деньгам, а в процессе производства — товара к товару. Эмиссия кредитных денег без учета реальной стоимости произведенных товаров и оказанных услуг в стране в процессе производства, распределения и обмена неизбежно вызовет излишек и в конечном счете приведет к обесцениванию денежной единицы. Главное условие стабильности денежной единицы страны — соответствие потребности хозяйства в деньгах фактическому поступлению их в наличный и безналичный оборот. Таким образом можно сказать, что:

Закон денежного обращения — обьективный экономический закон, выражающий необходимость систематического использования части национального дохода для расширения и качественного совершенствования процесса производства, увеличения национального богатства. Материальная основа накопления — превышение производства над потреблением.

Одним из важнейших количественных показателей движения денег является обьем денежной массы. Денежная масса представляет собой совокупность покупательных, платежных и накопленных средств, обслуживающих экономические связи между физическими и юридическими лицами, а также государством.

С развитием форм товарного обмена и платежно-расчетных отношений состав и структура денежной массы претерпели значительные изменения. В начале XX века при золотом обращении структура денежной массы в развитых странах выглядела следующим образом:

золотые монеты- 40%;

банкноты и другие кредитные деньги — 50%;

остатки на счетах в кредитных учреждениях — 10%.

Накануне Первой мировой войны соответственно — 15, 22, 67%. Уход золотых денег вначале из внутреннего оборота, а затем из внешнего внес качественные изменения в структуру денежной массы. Золотые деньги полностью исчезли из обращения, а господствующее положение заняли неразменные кредитные деньги, которые стали выступать в наличной и безналичной форме.

Для анализа изменения движения денег на определенную дату и за определенный период в финансовой статистике стали использовать денежные агрегаты (М0, М1, М2, М3, М4).

Агрегат М0 представляет собой наличные деньги в обращении (банкноты, металлические деньги, казначейские билеты). Металлические деньги составляют 2-3% от общей массы денег, находящихся в обращении. Основную массу составляют банкноты.

Агрегат М1 состоит из агрегата М0 и средств на текущих счетах банков. Средства на счетах могут использоваться для платежей в безналичной форме, через трансформацию в наличные деньги и без перевода на другие счета.

Агрегат М2 содержит агрегат М1 плюс срочные и сберегательные депозиты в коммерческих банках, а также краткосрочные государственные ценные бумаги. В США агрегат М2 включает: М1 -23% (в том числе наличные деньги — 7%, чековые вклады — 19%), сберегательные и срочные депозиты — 74%.

Агрегат М3 содержит Агрегат М2, сберегательные вклады в специальных кредитных учреждениях, а также ценные бумаги, обращающиеся на денежном рынке.

Агрегат М4 равен агрегату М3 плюс различные формы депозитов в кредитных учреждениях.

Между агрегатами должно быть равновесие. В противном случае происходит нарушение денежного обращения. Равновесие наступает при условии М2М1 и укрепляется при М2+М3М1. К началу 1996 г. Структура совокупной денежной массы России имела следующий вид:

Приведенные данные свидетельствуют, что в России почти 30% приходится на наличные деньги. Этот денежный агрегат (М2) за последние годы увеличился, что вызывает нехватку денег в стране. Переход денег из безналичного оборота в наличный является результатом жесткой финансовой политики и ведет к расширению уклонения от уплаты налогов. В то же время сокращение безналичного оборота свидетельствует о снижении возможности государства влиять на реальные хозяйственные процессы.

На денежную массу влияют два фактора:

1) Количество денег определяется государством исходя из потребности товарного оборота и государства.

2) Скорость оборота денег представляет собой время движения денег при выполнении ими функций обращения и платежа.

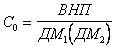

Скорость оборота денег (С0) определяется по формуле:

где ВНП — валовой национальный продукт;

Оборачиваемость денег в платежном обороте (Д0) определяется отношением:

где n- количество счетов в банках;

Дi — сумма денег на i -ом банковском счете;

Вд — среднегодовая величина денежной массы в обращении.

На скорость обращения денег влияют общеэкономические факторы, то есть циклическое развитие производства, темпы его роста, движение цен, а также денежные факторы (монетарные), то есть структура платежного оборота (соотношение наличных и безналичных денег). Кроме общих факторов скорость обращения денег зависит от периодичности выплаты доходов, равномерности расходования населением своих средств, уровня сбережения и накопления.

Задача 1. Рассчитать скорость оборота денег, если денежная масса наличных и безналичных денег 230 млн.р., валовой внутренний продукт — 6982 млн.р.

Определим агрегат — так как масса наличных и безналичных денег, то это агрегат М1.

Для решения этой задачи воспользуемся формулой:

Со — скорость оборота денег,

ВВП — валовой внутренний продукт,

М1 — денежная масса.

ВВП = 6982 млн.руб.

Со = ВВП/М1 = 6982 млн. руб/230 млн.руб = 8,7166666 = 8,72 оборота

Ответ: скорость оборота денег равно 8,72 оборота.

Задача 2. Определить количество денег, необходимых в качестве средства обращения. Сумма цен по реализованным товарам (работам, услугам) — 7320 млн.р., сумма цен товаров, проданных с рассрочкой платежа, срок оплаты которых не наступил — 81 млн.р., сумма платежей по долгосрочным обязательствам, срок которых наступил — 320 млн.р., сумма взаимопогашающихся платежей — 480 млн.р. Среднее число оборотов денег за год -13.

Для решения данной задачи воспользуемся формулой:

КД — количество денег,

СЦ — сумма цен по реал. товарам,

К — сумма цен товаров, проданных с рассрочкой платежа, срок оплаты которых не наступил,

П — сумма платежей по долгосрочным обязательствам, срок которых наступил

ВП — сумма взаимопогашающихся платежей

СЦ — 7320 млн.руб

КД = (СЦ-К+П-ВП) /Со = 7320-81+320-480/13 = 544,53846 млн.руб.

Ответ: 544,53846 млн.руб необходимо в качестве средства обращения.

Задача 3. Рассчитать скорость оборота денег, хранящихся на расчетном счете, если денежные агрегаты равны: М0 = 150 млн.р.; M1 = 420 млн.р.; М2 = 580 млн.р.

1) Определим количество денег, хранящихся на расчетном счете (КД) = М1-М0 = 420 млн.руб -150 млн.руб = 270 млн.руб

2) Определим количество срочных вкладов населения (М) = М2-М1 = 580 млн.руб — 420 млн.руб = 160 млн.руб.

3) Определим скорость оборота денег, хранящихся на расчетном счете (Со) = КД / М = 270 млн.руб / 160 млн.руб = 1,69 — скорость оборота денег.

Видео:Денежное обращение и закон денежного обращенияСкачать

Деньги: понятие, функции и ликвидность. Равновесие на денежном рынке

Деньги — это товар, играющий в экономике роль всеобщего эквивалента. Как определил сущность денег американский экономист П. А. Самуэльсон, «деньги . нужны не сами по себе, а ради тех вещей, которые на них можно купить» [1] .

В экономике деньги традиционно выполняют функции: средства счета (меры стоимости), средства обращения, средства платежа и средства накопления (сохранения ценности). Совокупность всех этих функций отличает деньги от других видов активов, используемых людьми для приобретения товаров и услуг.

Средство счета (мера стоимости) — единица измерения, используемая для установления цен на товары и услуги и записи обязательств. В качестве меры стоимости или средства счета деньги выступают мерой общественной ценности экономических благ.

Средство обращения — особый товар, который покупатели вручают продавцам при покупке товаров или услуг. Деньги служат всеобщим платежным средством при обмене благ и в кредитных отношениях. Существование денег позволяет разделить простой акт товарообмена (бартер) на два отдельных акта: куплю и продажу.

В современной экономике существует три способа платежа:

- 1) путем передачи денежных знаков;

- 2) посредством записей на счетах в банках;

- 3) документами, удостоверяющими задолженность одного лица другому.

На этой основе различают три вида платежных средств: наличные деньги (банкноты, монеты), жиро-деньги (электронные деньги [2] , чеки, текущие счета), долговые деньги (векселя частных лиц, облигации фирм). Первые два вида платежных средств создаются банковской системой, третий — не банками, а физическими лицами и организациями.

Средство платежа — эту функцию деньги выполняют, когда их движение происходит относительно независимо от движения товаров и услуг.

Использование денег в качестве средства платежа и средства счета многократно упрощает и облегчает обмен товарами, т.е. снижает трансакционные затраты (расходы на осуществление меновых операций). Как правило, в качестве средства счета и средства платежа применяется один и тот же вид денег. Однако в периоды высокой инфляции (дефляции) в качестве средства счета зачастую используется стабильная иностранная валюта, а в качестве средства платежа — обесценивающаяся отечественная.

Средство накопления (сохранения ценности) — особое средство, которое используется для переноса покупательной способности благ из настоящего в будущее. Получив сегодня деньги за проданный товар или оказанную услугу, продавец может сохранить полученную сумму и затем выступить в роли покупателя в любое удобное для него время. При этом для сохранения ценности помимо денег используются и другие активы: акции, облигации, недвижимость. Совокупность всех средств накопления, включая и деньги, и прочие виды активов, экономисты обозначают термином «богатство».

В качестве средства сохранения ценности деньги имеют определенные достоинства. Во-первых, в условиях относительно стабильного уровня цен они легко и быстро конвертируются в другие виды имущества, что придает их ценности известную определенность. Во-вторых, в качестве всеобщего средства платежа деньги в большей мере, чем другие активы, обладают свойством передавае- мости, причем передача денег не сопровождается уменьшением сохраняемой ими ценности. Эти два свойства денег: определенность и передаваемость — характеризуют категорию ликвидности.

Ликвидность — это легкость, с которой тот или иной актив может быть превращен в принятое в экономике средство обращения. Когда люди решают, в каком виде им выгоднее хранить материальные ценности, они взвешивают ликвидность каждого возможного варианта хранения. Деньги представляют собой самый ликвидный вид активов, однако в роли средства накопления им свойствен и существенный недостаток — в условиях роста цен на товары ценность денег падает. Другими словами, если товары и услуги постоянно дорожают, то отложенная денежная наличность постепенно обесценивается.

В современной высокоспециализированной экономике наибольшее значение имеет способность денег служить средством платежа, тогда как их способность сохранять ценность (особенно в течение длительного времени) наименее важна, поскольку развитый финансовый рынок предоставляет много иных более эффективных средств сохранения ценности.

Денежная масса — это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в экономике. В общем виде денежная масса (М) состоит из средств на руках у населения (наличные деньги, С) и средств на текущих банковских счетах (депозиты, D):

Более детальная структура денежных агрегатов, из которых слагается денежная масса, определяется уровнем развития и характером национального денежного рынка, а также особенностями политики, проводимой центральным банком. В России Центральный банк выделяет три агрегата денежной массы — Ml, М2 и М3.

Денежный агрегат Ml, называемый иногда еще «деньги для сделок», состоит из наличных денег — монет и банкнот, обращающихся вне банков (и составляющих так называемый денежный агрегат МО), и денег на текущих банковских счетах до востребования (например, зарплатные банковские карты).

Денежный агрегат М2 включает в себя агрегат М1, а также деньги на обыкновенных и срочных банковских депозитах. Под обыкновенными банковскими депозитами следует понимать процентные вклады, изымаемые вкладчиками без штрафа в любой момент, но не предоставляющие права пользоваться ими для оплаты текущих покупок. Срочные банковские депозиты — это денежные вклады, приносящие повышенный процентный доход, но влекущие за собой для своих вкладчиков штраф при досрочном снятии денег.

Денежный агрегат М3 включает в себя агрегат М2, а также депозитные сертификаты и крупные срочные депозиты (как правило, на сумму, превышающую 100 тыс. долл. США).

Под деньгами в узком смысле в макроэкономике подразумевается агрегат Ml. Агрегаты М2 и М3 являются разновидностями финансовых активов, выполняющих функцию сохранения ценности.

Федеральная резервная система (ФРС), выполняющая функции Центрального банка США, выделяет помимо Ml, М2 и М3 еще один агрегат денежной массы — L (ликвидные средства), включающий в себя кроме агрегата М3 так называемые прочие ликвидные активы, в основном краткосрочные (до трех месяцев) ценные бумаги.

Равновесие на денежном рынке определяется спросом на деньги и их предложением.

Под спросом на деньги экономисты понимают желание экономических субъектов иметь в своем распоряжении определенное количество платежных средств (кассу). Держание кассы связано с альтернативными издержками, поскольку лишает ее собственника доходов от других видов имущества, которые он мог бы купить на лежащие в кассе деньги.

Относительно оценки спроса на деньги в экономической теории существует два основных подхода к данной проблеме.

Согласно воззрениям сторонников количественной теории денег (Ш. Монтескье, Д. Юм и др.) спрос на деньги прямо пропорционален сумме расходов за период и обратно пропорционален частоте получения субъектами экономики денежного дохода. Иными словами, чем больше денег в обращении, тем меньше их стоимость.

Математически количественная теория денег описывается при помощи так называемого уравнения обмена, или уравнения Фишера (в честь предложившего его американского экономиста И. Фишера):

где М — количество необходимых для обращения денег; V — скорость обращения денег; Р — средний уровень товарных цен; Q — количество проданных товаров.

В соответствии с уравнением Фишера величина спроса на деньги должна равняться наличному количеству товарных благ в экономике, умноженному на их цены, а уровень цен должен повышаться или падать в зависимости от изменения количества денег в экономике и скорости их обращения.

Другой формой этого уравнения является так называемое кембриджское уравнение, сформулированное представителями кембриджской экономической школы А. Маршалом, А. Пигу, Д. Робертсоном:

где k = X/V— величина, обратная скорости обращения денег; или

Данное направление экономической теории, согласно которому деньги, находящиеся в обороте, рассматриваются в качестве главного инструмента регулирования макроэкономического равновесия, оформилось в середине 1950-х гг. в монетаризм. Монетаристы главным способом воздействия на экономику считают регулирование денежной массы.

По кейнсианской теории спроса на деньги — теории предпочтения ликвидности — выделяются три мотива, порождающие спрос на деньги:

- 1) трансакционный мотив спроса на деньги, или спрос на деньги для сделок, состоит в потребности людей в деньгах для того, чтобы в периоды между моментами получения денежных доходов оплачивать приобретение необходимых им благ;

- 2) спрос на деньги по мотиву предосторожности связан с ситуацией, когда субъекты экономики сталкиваются с непредвиденными платежами и неожиданным снижением дохода; в этом случае, если к сроку осуществления платежей у субъектов не оказывается денег, им приходится брать кредит или продавать часть своего имущества, что связано с затратами, для предотвращения которых и должен служить определенный запас денег;

- 3) спекулятивный мотив спроса на деньги заключается в том, что чем меньше у субъектов экономики возможности использовать для сохранения ценности иные финансовые активы, приносящие процентный доход (например, облигации), тем выше у них спрос на деньги.

В кейнсианской теории основным фактором спроса на деньги считается процентная ставка. Сторонники Кейнса исходят из того, что держание субъектами экономики наличных денег (кассы) связано, как уже упоминалось, с альтернативными издержками — потерями доходов от видов имущества, которые собственники денег могли бы купить на лежащие у них в кассе деньги (например, дивидендов по приобретенным акциям, выплат по облигациям, процента на внесенные в банки вклады). Чем выше ставка банковского процента, тем выше альтернативная стоимость хранения денег в виде наличности, значит, тем ниже спрос на деньги.

Предложение денег можно определить как объем денежных средств, которым денежно-кредитные организации и финансовые учреждения снабжают экономику. Объем предложения денег в экономике оценивается как сумма эмитированных (выпущенных в обращение) центральным банком страны денежных средств, а также как кредитная мультипликация банков.

Кредитная мультипликация (депозитное расширение) — процесс, в ходе которого банки увеличивают (расширяют) денежную массу через кредитование своих клиентов (процесс депозитного расширения рассмотрен далее).

Равновесие на денежном рынке устанавливается автоматически за счет изменения ставки процента. Денежный рынок очень эффективен и практически всегда находится в равновесии, поскольку на рынке ценных бумаг действуют дилеры, отслеживающие изменения процентных ставок и заставляющие их перемещаться в одном направлении.

Предложение денег контролирует центральный банк, поэтому кривую предложения денег можно изобразить как вертикальную кривую, т.е. не зависящую от ставки процента (М/ P) s . Спрос на деньги отрицательно зависит от ставки процента, в силу чего его можно изобразить как кривую с отрицательным наклоном (М / Р)°. Точка пересечения кривой спроса на деньги и предложения денег позволяет получить равновесную ставку процента Re и равновесную величину денежной массы (М/ Р)е (рис. 7.1а).

Рассмотрим последствия изменения равновесия на денежном рынке. Предположим, величина предложения денег не меняется, но повышается спрос на деньги — кривая (М / Р)°х сдвигается

Рис. 7.1. Равновесие на денежном рынке

вправо вверх до (М / Р)°2. В результате равновесная ставка процента повысится с R< до R2 (рис. 7.16). Экономический механизм установления равновесия на денежном рынке объясняется с помощью кейнсианской теории предпочтения ликвидности. Если в условиях неизменной величины предложения денег спрос на наличные деньги увеличивается, люди, имеющие, как правило, портфель финансовых активов (определенное сочетание денежных и неденежных финансовых активов), испытывая нехватку наличных денег, начинают продавать ценные бумаги, в первую очередь облигации. Предложение облигаций на рынке увеличивается и превышает спрос, поэтому цена облигаций падает, а ставка процента растет. Этот механизм можно записать в виде логической цепочки: (М / / P) D ft => B s 1Т=> Рв И => Pft. Рост спроса на деньги приводит к росту равновесной ставки процента, при этом предложение денег не меняется и величина спроса на деньги возвращается к исходному уровню, поскольку при более высокой ставке процента люди начинают сокращать свои запасы наличных денег, покупая облигации.

Рассмотрим теперь последствия изменения предложения денег для равновесия денежного рынка. Предположим, центральный банк увеличивает предложение денег и кривая предложения денег сдвигается вправо от (М / Р) 5 , до (M/P) s 2 (рис. 7.1 в). Результатом является восстановление равновесия денежного рынка за счет снижения ставки процента с Р, до R2. При росте предложения денег у населения увеличивается количество наличных денег на руках, однако часть этих денег оказывается относительно излишней (ненужной для покупки товаров и услуг) и расходуется для покупки приносящих доход ценных бумаг (например, облигаций). На рынке облигаций повышается спрос. Рост спроса на облигации в условиях их неизменного предложения приводит к росту цены облигаций и снижению ставки процента. Логическая цепочка примет следующий вид: (М / P) s ft => B D ft=> PB ft => l?ft. Рост предложения денег ведет к снижению ставки процента; низкая ставка процента означает, что альтернативные издержки хранения наличных денег низкие, поэтому люди увеличивают количество наличных денег; размер спроса на деньги увеличивается с (М/ Р)х до (М/ Р)2 (движение из точки Л в точку В вдоль кривой спроса на деньги (М/ P) D ).

Таким образом, равновесная ставка процента выравнивает количество предлагаемых и требуемых в экономике наличных денег.

Видео:Видеоурок денежная масса и денежное обращениеСкачать

Денежное обращение проблема ликвидности закон денежного обращения уравнение обмена денежный запас

Уравнение обмена (Equation of exchange) – это уравнение, показывающее соотношение количества денег (денежной массы), средней скорости оборота денег, уровня цен и количества произведенных товаров, разработанная американским экономистомИрвингом Фишером в первой половине XX века.

М · V = P · Q,

где М — количество денег (денежная масса);

V — средняя скорость оборота денег;

Р — уровень цен;

Q — количество произведенных товаров 1 .

Произведение Р · Q есть номинальный объем выпуска — номинальный ВВП. Отсюда М · V = ВВП и M = ВВП/V, а V = ВВП/M, то есть количество денег прямо пропорционально ВВП и обратно пропорционально скорости оборота денег.

Обозначим величину, обратную скорости оборота денег, буквой «к». Это константа, зависящая не только от скорости оборота денег, но и от темпов инфляции, и от ставки процента. Чем выше темп инфляции, тем ниже реальная ставка процента, тем большую часть дохода население стремится хранить в виде наличности. Поэтому константа «к» показывает долю дохода, которую население стремится в данных условиях хранить в наличной форме, долю номинальных денежных остатков в доходе. Теперь уравнение Фишера преобразуется в кембриджское уравнение:

M = k · P · Q .

Количество денег прямо пропорционально объему выпуска в физическом выражении, уровню цен и доле номинальных денежных остатков в доходе. Изменение каждого из этих параметров требует изменения количества денег. Разделив количество денег на уровень цен, получим соотношение объема выпуска и спроса на реальные деньги:

М/Р есть реальные денежные остатки, реальные запасы денежных средств, ликвидных активов. Уравнение обмена И. Фишера можно записать и в темповой записи:

Изменение денежной массы (левая часть уравнения) должно соответствовать годовому темпу инфляции и динамики объема выпуска продукции (правая часть уравнения). Количественная теория денег, как подчеркивает М. Фридмен, есть теория спроса на деньги.

1 Первоначально уравнение Фишера выглядело так: М · V = Р · Т, где Т — количество сделок в экономике за период времени, а Р — цена типичной сделки. Но рассчитать Т реально невозможно.

Ценность денег как средства платежа состоит в их всеобщей покупательной способности: мы ценим деньги потому, что ими можно оплатить любую покупку. Этим порождается двойственный спрос на деньги.

Нам лучше известна потребность в деньгах, которые подлежат немедленному расходованию.

Но существует другой вид спроса на деньги, олицетворяющий отложенный (“законсервированный”) спрос. Деньги, которые относятся в банк или прячутся в укромных местечках и есть “денежный запас”. Вывод: деньги – как “запасаемый товар” приобретаются для того, чтобы располагать ими или обладать, а не расходовать. Следовательно, количество денег в качестве запаса средств платежа есть разница между денежными доходами и расходами населения и зависит от интенсивности и соотношения “доходного” и “расходного” потоков.

При этом возможны три варианта:

А) доход больше расхода – денежный запас возрастает;

Б) доход меньше расхода – денежный запас уменьшается;

В) доход равен расходу – денежный запас не изменяется.

Впрочем, при неизменном доходе денежный запас может и возрасти (за счет сокращения расходов или превращения активных ликвидов в деньги), и уменьшиться (при превышении расходов над доходами или купли активов).

Денежный запас создается тогда, когда хранение денег оказывается выгоднее расходования.

Таким образом, в каждый момент формируется некая величина желаемого денежного запаса, т.е. при данном доходе, уровне цен и величине расходов, население уже располагает неким реальным денежным запасом, но его величина не всегда совпадает с величиной желаемого денежного запаса.

Население не успокоится, пока не доведет денежный запас до желаемой величины.

Знание такого “ликвидного упрямства” – важное достижение теории денег, т.к. позволяет прогнозировать денежное поведение населения.

Рассмотрим типичную ситуацию: население располагает желаемым размером денежного запаса, но в связи с ростом доходов общая денежная масса возрастает. Весь прирост денежной массы переводится в расходы, не присоединяясь к денежному запасу. Результат – рост совокупного спроса на все виды товаров и услуг, кроме денег, т.к. их поступает больше, чем необходимо для поддержания желаемого денежного запаса. Таким образом, население избавляется от “сверхзапаса” денег, следствие – опасность инфляции.

Самое интересное – все попытки избавиться от лишних денег бесполезны. Дело в том, что как только они избавляются от них, сразу возрастают “сверхзапасы” у других – расход денег одного есть доход другого. В денежный оборот вовлекаются все дополнительные денежные поступления и совокупный расход (денежные поступления за вычетом денежного запаса) постоянно растет.

Безрезультатные попытки избавиться от сверхзапасов денег” будут продолжаться, пока население не смирится и не согласится с неизбежностью увеличения размера денежного запаса.

Таким образом, только предсказуемый прирост денег гарантирует предсказуемую долю денежного запаса в номинальном национальном продукте, следовательно, обеспечивая стабильное изменение денежного запаса, мы избегаем тем самым опасности чрезмерного или недостаточного совокупного спроса.

Ценность денег как средства платежа состоит в их всеобщей покупательной способности: мы ценим деньги потому, что ими можно оплатить любую покупку. Этим порождается двойственный спрос на деньги.

Нам лучше известна потребность в деньгах, которые подлежат немедленному расходованию.

Но существует другой вид спроса на деньги, олицетворяющий отложенный (“законсервированный”) спрос. Деньги, которые относятся в банк или прячутся в укромных местечках и есть “денежный запас”. Вывод: деньги – как “запасаемый товар” приобретаются для того, чтобы располагать ими или обладать, а не расходовать. Следовательно, количество денег в качестве запаса средств платежа есть разница между денежными доходами и расходами населения и зависит от интенсивности и соотношения “доходного” и “расходного” потоков.

При этом возможны три варианта:

А) доход больше расхода – денежный запас возрастает;

Б) доход меньше расхода – денежный запас уменьшается;

В) доход равен расходу – денежный запас не изменяется.

Впрочем, при неизменном доходе денежный запас может и возрасти (за счет сокращения расходов или превращения активных ликвидов в деньги), и уменьшиться (при превышении расходов над доходами или купли активов).

Экономическая роль денег в рыночной экономике определяются прежде всего огромной экономией ресурсов, которые человечество должно было бы потерять в процессе совершения товарообменных операций. Такого рода издержки ( трансакционные издержки ) в условиях бартерной экономики велики. Именно деньги являются ускорителем экономического прогресса общества . Они дают возможность обществу экономить издержки выбора ассортимента, количества получаемых благ, времени, места и контрагентов по сделке. Кроме того, существование всеобщего эквивалента в обществе позволяет участникам хозяйственного процесса относительно легко составлять количественные пропорции в товарообменных операциях.

💥 Видео

Экономика 11 класс (Урок№5 - Деньги и денежная масса.)Скачать

9.6 Количественная теория денег Монетизация экономикиСкачать

Основы теории денежного обращения. Макроэкономика. 8.Скачать

Виды и функции денег | Деньги и денежные средства | МакроэкономикаСкачать

9.5 Функции денегСкачать

9.9 Денежные агрегаты Денежная массаСкачать

Денежная система и виды денежных системСкачать

9.12 Денежная база и денежная массаСкачать

Что не так с уравнением MV=PQ и скоростью обращения денег?Скачать

Деньги. Денежные агрегаты. Уравнение количественной теории денегСкачать

9 9 Денежные агрегаты Денежная массаСкачать

«Особенности преподавания темы «Закономерности денежного обращения. Денежная масса. Инфляция»Скачать

Денежная масса - M0 M1 и M2Скачать

Пестунова Г. лекция № 5 "Денежный Рынок"Скачать

Как банки выдают кредиты несуществующими деньгами? Про деньги, денежные агрегаты и денежную массуСкачать

Экономика. Денежное обращение и элементы денежной системы.Скачать

Макроэкономика: Денежная масса + ИнфляцияСкачать

ОВР и Метод Электронного Баланса — Быстрая Подготовка к ЕГЭ по ХимииСкачать